Analisi della presentazione della condizione finanziaria dell'organizzazione. Presentazione "analisi della stabilità finanziaria dell'impresa"

Obiettivi locali analisi finanziaria: - definizione condizione finanziaria imprese; - identificazione dei cambiamenti della condizione finanziaria nel contesto spazio-temporale; - Determinazione dei principali fattori che causano cambiamenti nella condizione finanziaria; - previsione delle principali tendenze della situazione finanziaria.

Gli obiettivi dello studio sono raggiunti a seguito della risoluzione di un numero di compiti analitici: - anteprima bilancio d'esercizio; - caratteristiche della proprietà dell'impresa: non corrente e attività correnti; - grado stabilità finanziaria; - caratteristiche delle fonti di finanziamento: proprie e prese in prestito; - analisi del profitto e della redditività; - sviluppo di misure per migliorare le finanze e attività economica imprese.

Con l'aiuto dell'analisi finanziaria, vengono prese decisioni su: 1) finanziamento a breve termine dell'impresa (ricostituzione delle attività correnti); 2) finanziamento a lungo termine (investimento in effettivo progetti di investimento e titoli emissivi); 3) pagamento di dividendi agli azionisti; 4) mobilizzazione delle riserve per la crescita economica (crescita delle vendite e dei profitti).

Analisi della condizione finanziaria dell'impresa 1. Analisi della redditività (redditività). 2. Analisi della stabilità finanziaria. 3. Analisi del merito creditizio. 4. Analisi dell'impiego del capitale. 5. Analisi del livello di autofinanziamento, 6- Analisi dell'autosufficienza monetaria e dell'autofinanziamento.

La redditività è la redditività (redditività) della produzione processo commerciale. Il livello di redditività delle imprese commerciali, Ristorazioneè stabilito dal rapporto tra l'utile della vendita di beni (prodotti della ristorazione collettiva) e il fatturato.

Finanziariamente stabile è un'entità così economica che, a causa di fondi propri copre i fondi investiti in attività (immobilizzazioni, attività immateriali, capitale circolante), non consente crediti e debiti ingiustificati e paga i propri obblighi in tempo.

Il coefficiente di autonomia caratterizza l'indipendenza della condizione finanziaria di un'entità economica da fonti di finanziamento prese in prestito. Indica la quota dei fondi propri sull'ammontare totale delle fonti: dove Ka è il coefficiente di autonomia; M fondi propri, rub.; Sabbia importo totale fonti di fondi, strofinare.

Sotto il merito creditizio di un soggetto economico, resta inteso che ha i presupposti per ottenere un prestito e rimborsarlo in tempo. L'affidabilità creditizia del mutuatario è caratterizzata dalla sua accuratezza nell'effettuare pagamenti su prestiti precedentemente ricevuti, dall'attuale condizione finanziaria e dalla capacità, se necessario, di mobilitare fondi da varie fonti.

diapositiva 1

diapositiva 2

Obiettivi dell'analisi finanziaria Identificazione dei cambiamenti negli indicatori della condizione finanziaria; Identificazione dei fattori che influenzano la condizione finanziaria dell'impresa; Valutazione delle variazioni quantitative e qualitative della condizione finanziaria; Grado posizione finanziaria imprese in una certa data; Determinazione delle tendenze nella condizione finanziaria dell'impresa.

Obiettivi dell'analisi finanziaria Identificazione dei cambiamenti negli indicatori della condizione finanziaria; Identificazione dei fattori che influenzano la condizione finanziaria dell'impresa; Valutazione delle variazioni quantitative e qualitative della condizione finanziaria; Grado posizione finanziaria imprese in una certa data; Determinazione delle tendenze nella condizione finanziaria dell'impresa.

diapositiva 3

Principi di base della distribuzione degli utili Adempimento prioritario degli obblighi finanziari nei confronti dello Stato; Provvedimento massimo a scapito del profitto dei bisogni della riproduzione allargata; Uso dei profitti incentivi materiali lavorando; Orientamento del profitto ai bisogni sociali e culturali.

Principi di base della distribuzione degli utili Adempimento prioritario degli obblighi finanziari nei confronti dello Stato; Provvedimento massimo a scapito del profitto dei bisogni della riproduzione allargata; Uso dei profitti incentivi materiali lavorando; Orientamento del profitto ai bisogni sociali e culturali.

diapositiva 4

Fonti di formazione della proprietà dell'organizzazione Entrate regolari e una tantum dai fondatori, partecipanti e membri; Conferimenti patrimoniali volontari e donazioni; Ricavi dalla vendita di beni, lavori e servizi; Dividendi su titoli e depositi; Reddito di proprietà; Fonti non vietate dalla legge.

Fonti di formazione della proprietà dell'organizzazione Entrate regolari e una tantum dai fondatori, partecipanti e membri; Conferimenti patrimoniali volontari e donazioni; Ricavi dalla vendita di beni, lavori e servizi; Dividendi su titoli e depositi; Reddito di proprietà; Fonti non vietate dalla legge.

diapositiva 5

Fattori che influenzano l'ammontare del profitto Prezzi per le risorse; Il livello di sviluppo delle relazioni economiche estere; Condizioni socio-economiche per il funzionamento dell'impresa; Condizioni di trasporto; Volume delle vendite; Costo e composizione dei costi; Il prezzo dell'uscita.

Fattori che influenzano l'ammontare del profitto Prezzi per le risorse; Il livello di sviluppo delle relazioni economiche estere; Condizioni socio-economiche per il funzionamento dell'impresa; Condizioni di trasporto; Volume delle vendite; Costo e composizione dei costi; Il prezzo dell'uscita.

diapositiva 6

Metodi di pianificazione Metodi Metodo di calcolo diretto Metodo analitico Metodo di calcolo combinato

Metodi di pianificazione Metodi Metodo di calcolo diretto Metodo analitico Metodo di calcolo combinato

Diapositiva 7

Fattori che influenzano utile lordo Fattori Indipendenti Dipendenti Riduzione del costo di produzione Miglioramento della qualità dei prodotti Modifica dei prezzi regolamentati dallo Stato per i prodotti fabbricati Aumento dell'efficienza d'uso Fondi di produzione Influenza condizioni naturali condizioni climatiche Aumento della produttività del lavoro

Fattori che influenzano utile lordo Fattori Indipendenti Dipendenti Riduzione del costo di produzione Miglioramento della qualità dei prodotti Modifica dei prezzi regolamentati dallo Stato per i prodotti fabbricati Aumento dell'efficienza d'uso Fondi di produzione Influenza condizioni naturali condizioni climatiche Aumento della produttività del lavoro

Diapositiva 8

Valore del profitto Il profitto riflette il risultato attività imprenditoriale ne determina l'efficacia. Viene utilizzato come fattore stimolante per l'attività imprenditoriale. Agisce come fonte di riproduzione espansa. È la principale risorsa di base dell'impresa.

Valore del profitto Il profitto riflette il risultato attività imprenditoriale ne determina l'efficacia. Viene utilizzato come fattore stimolante per l'attività imprenditoriale. Agisce come fonte di riproduzione espansa. È la principale risorsa di base dell'impresa.

Diapositiva 9

Condizioni fiscali Se la società non dispone di vantaggi sotto forma di esenzione totale dal pagamento delle imposte indirette, questo gruppo di imposte è incluso nel prezzo dei beni e, di conseguenza, va sul conto corrente insieme ai proventi della vendita dei prodotti . le imposte indirette non sono incluse nei ricavi delle vendite e sono contabilizzate separatamente. Per determinare la base imponibile per alcune tasse (accise) sono incluse nelle entrate.

Condizioni fiscali Se la società non dispone di vantaggi sotto forma di esenzione totale dal pagamento delle imposte indirette, questo gruppo di imposte è incluso nel prezzo dei beni e, di conseguenza, va sul conto corrente insieme ai proventi della vendita dei prodotti . le imposte indirette non sono incluse nei ricavi delle vendite e sono contabilizzate separatamente. Per determinare la base imponibile per alcune tasse (accise) sono incluse nelle entrate.

diapositiva 10

Classificazione della stabilità finanziaria La stabilità interna è una condizione finanziaria così generale, in cui è garantito un risultato elevato del suo funzionamento. La stabilità esterna è la stabilità dell'ambiente economico all'interno del quale si svolgono le sue attività. La sostenibilità generale è il movimento dei flussi di cassa, che forniscono un aumento costante di fondi e entrate e il loro eccesso rispetto a spese e costi. La stabilità finanziaria è un tale stato delle sue risorse finanziarie, della loro distribuzione e utilizzo, che garantisce lo sviluppo di un'impresa basato sulla crescita dei profitti e del capitale mantenendo la solvibilità e la solvibilità a un livello accettabile.

Classificazione della stabilità finanziaria La stabilità interna è una condizione finanziaria così generale, in cui è garantito un risultato elevato del suo funzionamento. La stabilità esterna è la stabilità dell'ambiente economico all'interno del quale si svolgono le sue attività. La sostenibilità generale è il movimento dei flussi di cassa, che forniscono un aumento costante di fondi e entrate e il loro eccesso rispetto a spese e costi. La stabilità finanziaria è un tale stato delle sue risorse finanziarie, della loro distribuzione e utilizzo, che garantisce lo sviluppo di un'impresa basato sulla crescita dei profitti e del capitale mantenendo la solvibilità e la solvibilità a un livello accettabile.

diapositiva 11

Fattori interni impatto sulla stabilità finanziaria La composizione e la struttura dei prodotti e dei servizi forniti, tenendo conto dei costi di produzione. Composizione e struttura ottimali degli attivi, giusta scelta strategie. La composizione e la struttura delle risorse finanziarie, tenendo conto della massa totale del profitto e della struttura della sua distribuzione. Fondi inoltre mobilitati nel mercato dei capitali di prestito.

Fattori interni impatto sulla stabilità finanziaria La composizione e la struttura dei prodotti e dei servizi forniti, tenendo conto dei costi di produzione. Composizione e struttura ottimali degli attivi, giusta scelta strategie. La composizione e la struttura delle risorse finanziarie, tenendo conto della massa totale del profitto e della struttura della sua distribuzione. Fondi inoltre mobilitati nel mercato dei capitali di prestito.

diapositiva 12

Fasi metodo analitico Determinazione della redditività di base dividendo il profitto previsto per il costo pieno dei prodotti commerciali. Calcolo del volume dei prodotti commerciabili. È determinato dal costo dell'anno di riferimento e dalla definizione di profitto basata sulla redditività di base. Contabilizzazione dei fattori che influenzano la variazione del costo. Gruppi di consumatori di analisi della condizione finanziaria Gestori di imprese - È impossibile gestire un'impresa, prendere decisioni commerciali senza conoscerne la condizione finanziaria. Per i manager è importante valutare l'efficacia delle proprie decisioni, le risorse impiegate nelle attività economiche ei risultati finanziari ottenuti. Proprietari - È importante per loro sapere quale sarà il ritorno sull'investimento nell'impresa, la redditività e la redditività dell'impresa, nonché il livello di rischio economico e la possibilità di perdere il proprio capitale. Finanziatori e investitori - Sono interessati a valutare la capacità di un'impresa di attuare un programma di investimento. Fornitori - È importante per loro valutare il pagamento per i prodotti consegnati, i servizi e i lavori eseguiti.

Fasi metodo analitico Determinazione della redditività di base dividendo il profitto previsto per il costo pieno dei prodotti commerciali. Calcolo del volume dei prodotti commerciabili. È determinato dal costo dell'anno di riferimento e dalla definizione di profitto basata sulla redditività di base. Contabilizzazione dei fattori che influenzano la variazione del costo. Gruppi di consumatori di analisi della condizione finanziaria Gestori di imprese - È impossibile gestire un'impresa, prendere decisioni commerciali senza conoscerne la condizione finanziaria. Per i manager è importante valutare l'efficacia delle proprie decisioni, le risorse impiegate nelle attività economiche ei risultati finanziari ottenuti. Proprietari - È importante per loro sapere quale sarà il ritorno sull'investimento nell'impresa, la redditività e la redditività dell'impresa, nonché il livello di rischio economico e la possibilità di perdere il proprio capitale. Finanziatori e investitori - Sono interessati a valutare la capacità di un'impresa di attuare un programma di investimento. Fornitori - È importante per loro valutare il pagamento per i prodotti consegnati, i servizi e i lavori eseguiti. diapositiva 15

Fattori nel determinare la condizione finanziaria Adempimento piano finanziario imprese. Rifornimento equità a discapito del profitto. Velocità di rotazione capitale circolante.

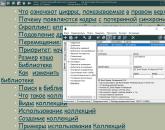

Compiti generali, obiettivi e fasi di analisi.

Fattori nel determinare la condizione finanziaria Adempimento piano finanziario imprese. Rifornimento equità a discapito del profitto. Velocità di rotazione capitale circolante.

Compiti generali, obiettivi e fasi di analisi. Valutazione generale della condizione finanziaria.

Valutazione della liquidità.

Valutazione della stabilità finanziaria.

Flussi di cassa e loro impatto su

stabilità finanziaria.

Valutazione dell'efficienza d'uso

proprietà. Prima di procedere con il comportamento dell'analisi finanziaria

stato dell'impresa, è necessario determinare con precisione

lo scopo originario dell'analisi. Il livello di dettaglio dipende dall'obiettivo.

e profondità di ricerca in alcune aree di analisi:

Analisi della struttura dei costi

Analisi della struttura dello stato patrimoniale e del capitale circolante

Analisi di liquidità e stabilità finanziaria

Analisi flusso di cassa

Analisi del fatturato

Analisi della redditività

Analisi delle performance delle aziende Si raccomandano i seguenti tipi di analisi:

Diagnostica espressa dell'impresa

Grado attività finanziarie imprese

Preparazione di giustificativi per gli investimenti L'analisi consente di valutare:

Posizione finanziaria della società

Stato di proprietà dell'impresa

Il grado di rischio imprenditoriale (la capacità di rimborso

obblighi verso terzi)

Adeguatezza patrimoniale per attività correnti e di lungo termine

investimento

La necessità di fonti di finanziamento a lungo termine

Capacità di costruire capitale

Razionalità d'uso denaro preso in prestito

Performance aziendale Principi di analisi

La valutazione dei dati è impossibile senza confronto

Dati imprecisi

impreciso

risultati

Non mischiare dati incompatibili

Considera le relazioni

Trai le tue conclusioni. Prendere decisioni Fasi di analisi

raccolta e

Preparazione

iniziale

informazione

Analitico

trattamento

Interpretazione

risultati

Finanziario

segnalazione

Bilancia

Interviste statistiche analitiche

Riferimenti

informazione

Modulo

№

Calcolo del necessario

dati

Conclusioni e

Raccomandazioni

Interrelazione degli indicatori

Possibili soluzioni

i problemi Compiti da risolvere

diagnostica espressa

La diagnostica viene eseguita per ottenere un piccolo

numero di chiave, più informativo

indicatori che danno un'analisi accurata e obiettiva

quadro della situazione finanziaria dell'impresa

La diagnostica rapida consente di identificare il dolore

punti nelle attività dell'impresa e dell'offerta

possibili vie d'uscita da situazioni critiche Utilizzando i metodi proposti, l'azienda

può trovare una soluzione ad alcuni problemi con l'account

fondi e risorse proprie

Nel processo di lavoro sulla proposta

metodi di manager e specialisti

vari servizi che svolgono analisi

funzioni, si forma il pensiero che incontra

esigenze del mercato Analisi indicatori finanziari

Analisi dell'implementazione

- Analisi della struttura del conto economico

- Analisi dei costi

Analisi delle variazioni delle voci e della struttura dello stato patrimoniale

- Analisi patrimoniale

- Analisi delle passività

Analisi del movimento SoldiAnalisi di liquidità e finanziaria

-

sostenibilità

Analisi del fatturato

Turnover delle attività e passività correnti

La durata del ciclo finanziario

Analisi di performance

aziende

Giro d'affari

Redditività delle vendite

Rendimento sulle attività Analisi di bilancio

risultati

Durante l'analisi di questo documento

Le azioni sono calcolate in base a

Elementi individuali:

Prezzo di costo

Utile operativo

Pagamento di interessi e tasse

Profitto netto

Profitto reinvestito

Ciò consente di valutare il grado

influenza dei singoli indicatori

sul valore finale del netto e

guadagni reinvestiti

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

io anno

II anno

III anno La struttura dell'aggregato

bilancia

RISORSE

Attività correnti

situato

al fine

discendente

liquidità

RESPONSABILITÀ

Attuale

obblighi

Lungo termine

obblighi

Permanente

risorse

Possedere

capitale

situato

al fine

distanza

rimborso

debito

Azioni comuni

capitale

Capitale circolante proprio \u003d Attività correnti - Passività correnti Collegamento del conto economico allo stato patrimoniale (in forma aggregata)

bilancio

Rapporto utili e perdite

UN

A

T

E

IN

S

Commerciale e

spese di gestione

Spese non correlate a

attività principale

Interesse per

prestiti

Imposta

E

P

UN

CON

CON

E

IN

S

altre spese

Dividendi

Aumento

risorse

Aumento

Proprio

capitale Ricavi da vendite

Utile lordo

Utile operativo

Guadagno prima di interessi e tasse

Utile prima delle tasse

Profitto netto

Profitto reinvestito Analisi della struttura patrimoniale

È necessario determinare il rapporto e il cambio di articoli:

Attività correnti

Contanti

Crediti

- per beni e servizi

- secondo le anticipazioni rilasciate

- per altri debitori

Azioni

- materie prime e forniture

- lavori in corso

- prodotti finiti

Attività non correnti (permanenti).

- immobilizzazioni

- beni immateriali

- altre attività non correnti

Contanti

Crediti

debito

Azioni

Non attuale

(permanente)

risorse Analisi della struttura delle passività

Attuale

obblighi

Nella struttura delle passività

calcolare:

A breve termine

obblighi

a breve termine

prestiti

creditore

debito

Prestiti a lungo termine

Equità

capitale autorizzato

Capitale aggiuntivo

utile reinvestito

A breve termine

prestiti

Creditore

debito

Lungo termine

prestiti

Possedere

strutture Capitale circolante proprio

La quantità di capitale circolante è

differenza tra le attività correnti

e passività correnti.

Attuale

risorse

Attuale

obblighi

Possedere

negoziabile

strutture Punteggio di equilibrio

Analisi modifiche struttura e modifiche articolo

l'equilibrio mostra:

qual è il valore delle attività correnti e permanenti, come

il loro rapporto cambia, e anche a causa di ciò che loro

finanziato

quali articoli stanno crescendo a un ritmo più veloce e come

influenza la struttura - l'equilibrio

quale proporzione di beni è inventario

rimanenze e crediti quanto è grande la quota di fondi propri e in

la misura in cui la società è dipendente dal debito

fondi

qual è la distribuzione dei fondi presi in prestito

urgenza

quale proporzione di passività è il debito

prima del bilancio, delle banche e del collettivo di lavoro flussi di cassa

Ci sono flussi di cassa:

dall'attività principale (operativa): il movimento

cassa in corso

produzione e vendita dei principali prodotti

da attività di investimento: proventi e oneri da

investimento e

vendita di attività non correnti

da attività finanziarie: ricevere e pagare

prestiti, emissione di azioni, ecc. Schema di formazione dei flussi di cassa

Materie prime

incompiuto

produzione

Stipendio,

spese

Prodotti finiti

Crediti

debito

Creditore

debito

Contanti

strutture

sala operatoria

profitto

Ammortamento "affluenti"

"deflussi"

Interesse in

prestiti

le tasse

Pagamento dal profitto

Vendita

lungo termine

risorse

Acquisizione

beni a lungo termine

Capitale

costruzione

Vendita di azioni

Rimborso di prestiti

Ricevuta

prestiti

Dividendi

PRINCIPALE

ATTIVITÀ

INVESTIMENTO

ATTIVITÀ

FINANZIARIO

ATTIVITÀ flussi di cassa

L'analisi del flusso di cassa ti consente di ottenere

risposte alle domande:

1. Cosa spiega la differenza tra il profitto ricevuto e

disponibilità di contanti

fondi?

2. Da dove provenivano i soldi ea cosa servivano?

3. I fondi ricevuti sono sufficienti per la manutenzione?

Attività corrente?

4. L'impresa dispone di fondi sufficienti per gli investimenti

attività?

5. L'azienda è in grado di pagare la sua corrente

debiti? Analisi della liquidità

La liquidità del bilancio indica in che misura

l'azienda è in grado di pagare

passività a breve termine con attività correnti.

liquidità generale. Altri due coefficienti

utilizzato quando è necessario approfondire

analisi per riflettere l'impatto dei singoli articoli

attività correnti. Coefficiente

generale

liquidità

Coefficiente

veloce

(urgente)

liquidità

Coefficiente

assoluto

liquidità

attività correnti

Responsabilità attuale

Tana. Mer va Krat. pinna. investire Deb. H.

Responsabilità attuale

Tana. Mer va Krat. pinna. investimento

Responsabilità attuale Valutazione della liquidità del saldo

aziende (esempio)

JSC "Pianta oleosa e grassa "Solntse"

1.1.02

1.1.03

1.1.04

Coefficiente complessivo

liquidità

1,37

1.98

1,16

Veloce

liquidità

0,88

0,51

0,29

0,01

0,02

0,01

Coefficiente

liquidità assoluta 1,40

1,20

1,00

0,80

0,60

0,40

0,20

1.1.02

1.1.03

Indice di liquidità totale

Rapporto di liquidità rapido

Rapporto di liquidità assoluto

1.1.04Parla la dinamica degli indicatori di liquidità

una leggera diminuzione della liquidità complessiva dovuta a

un forte calo del quick liquidity ratio.

Questo indica la crescita di basso liquido

elementi (scorte) nella struttura delle attività correnti. Tutto

questo indica un aumento della rischiosità delle attività

imprese in termini di mancato rimborso dei debiti e di riduzione

reale livello di solvibilità.

Inoltre, è necessario analizzare il grado

crediti e inventario da ricevere

immagine più realistica. Valutazione della stabilità finanziaria

La solidità finanziaria riflette il livello di rischio

attività della società e dipendenza da prestiti

capitale.

Il coefficiente può essere utilizzato come base

finanziamento. Coefficienti di autonomia e

la manovrabilità dei fondi propri ci permettono di dare

una valutazione più dettagliata della struttura del capitale.

Poiché vengono utilizzati i coefficienti di valutazione:

Coefficientefinanziamento

Fondi propri

Fondi presi in prestito

Coefficiente

autonomia

Fondi propri

Totale attivo

Coefficiente

manovrabilità

Proprio

fondi

Capitale circolante proprio

Fondi propri Turnover delle attività e passività correnti

turnover

crediti

debito

turnover

riserve

Implementazione

Prezzo di costo

Deb. debito

Azioni

turnover

creditore

debito

Prezzo di costo

Credito. debito Periodo di fatturato

crediti

debito

(Periodo di attuazione)

periodo di fatturato

riserve

Periodo di fatturato

creditore

debito

360

360

360

Obor. deb. debito

Rotazione delle scorte

Recupero del debito ciclo finanziario

Basato sul fatturato delle attività correnti

passività, la durata della finanziaria

ciclo.

È definito come la somma del periodo di fatturato

crediti e rimanenze meno

il periodo di rotazione dei debiti. Periodo

turnover

riserve

Periodo di fatturato

crediti

debito

Periodo di fatturato

creditore

debito

Finanziario

ciclo

Il più alto

durata

ciclo finanziario,

maggiore è il bisogno

nel capitale circolante Il periodo di rotazione delle attività correnti e

passività (esempio)

OJSC Solntse olio e pianta grassa

Periodo di fatturato

(giorni)

Crediti.

2002

37,2

85,8

117,9

Azioni

26,4

96,4

270,3

Credito. zadol.

39,8

64,9

209,3

Fabbricazione - commerciale

ciclo

23,8

117,3

178,9

2003

2004L'allungamento della durata del ciclo finanziario nel 2004 è stato causato da

un forte aumento del periodo di rotazione delle scorte, che non lo è

potrebbe essere compensato da un rallentamento del periodo di turnover

è possibile pagare per questi account.

Ciò è dovuto alla politica di stoccaggio perseguita da

gestione aziendale. Periodi di rotazione delle attività e passività correnti (giorni)

0,0

100,0

200,0

300,0

400,0

Azioni

Crediti

debito

Creditore

debito

2004

2003

2002

ciclo finanziario

2004

2003

2002

0,0

20,0

40,0

60,0

80,0

100,0

120,0 140,0 160,0 180,0Giro d'affari

Il rapporto di rotazione delle attività riflette,

quante volte durante il periodo di rotazione, capitale

investito in beni aziendali. La crescita di questo

indicatore indica un aumento dell'efficienza del loro

utilizzo.

Un altro parametro che valuta l'intensità

l'utilizzo delle attività, è un indicatore del periodo

fatturato in giorni, calcolato come rapporto

la durata del periodo selezionato al fatturato

beni per questo periodo. Riferire in merito

finanziario

risultati

R

E

UN

l

E

z

UN

C

E

IO

Bilancia

(sono usati

medio

valori per

periodo)

UN

A

T

E

IN

S

P

UN

CON

CON

E

IN

S Redditività delle vendite

Ricavi da vendite

7 110

Costo di produzione

Utile operativo

5 434

1 676

Redditi e perdite non operativi

1 050

Guadagno dalle attività

2 726

Interesse

0

Utile prima delle imposte

Pagamenti di bilancio dal profitto

altre spese

562

- 398

Profitto netto

Dividendi pagati

0

Profitto reinvestito

II quarto. 2004

2 726

2 562

0

JSC "Electroinstrument"

Utile operativo

Ricavi da vendite Ritorno sulle vendite =

Utile operativo

Ricavi da vendite

Ritorno sulle vendite = 23,6%

Ritorno sugli spettacoli di vendita

quale percentuale di utile operativo

impresa per un dato volume di vendite. Rendimento sulle attività

Rendimento sulle attività -

È un indicatore completo che consente di valutare

risultati dell'attività principale dell'impresa. Lui

esprime il rendimento che ricade sul rublo

beni aziendali.

Redditività

risorse

=

Utile operativo

Risorse Per valutare l'influenza di vari fattori

puoi usare un'altra formula:

Redditività Redditività Fatturato

=

*

risorse

saldi

risorse Rendimento sulle attività

Impianto "Electroinstrument" II trimestre 2004

Dichiarazione di perdita di profitto

Ricavi da vendite

Utile operativo

Saldo (Valori medi del periodo)

7 110

1676

Guadagno dalle attività

Interesse

2 726

Utile prima delle imposte

Pagamenti di bilancio dal profitto

altre spese

2 726

2 565

565

Profitto netto

Dividendi pagati

0

Attività correnti

7 609

Beni permanenti

Attuale

obblighi

9 283

Lungo termine

prestiti

200

Possedere

strutture

- 398

0

78 868

Profitto reinvestito

sala operatoria

profitto

86 478

Risorse

76 995

86 478Redditività

=

risorse

Utile operativo

Risorse

Redditività delle vendite

Redditività

= Risultato operativo *

risorse

Ricavi da vendite

Giro d'affari

Ricavi da vendite

Risorse

Popolare

- Photo Print Pilot: stampa le foto a casa

- Epson Easy Photo Print - applicazione per la stampa di foto

- Come comportarsi in un colloquio di lavoro

- Qual è la differenza tra un supermercato e un ipermercato?

- Male piumato: cosa succede nel nido dove il cuculo ha lanciato il suo uovo

- Gufi reali e gufi Come determinare il sesso di un gufo comune

- In che anno è apparso Internet

- Gufo come animale domestico Come distinguere il genere di un gufo

- Uccelli della regione di Mosca (foto e descrizione): grandi predatori e piccoli uccelli Un uccello che emette suoni diversi

- Il consiglio di amministrazione del gruppo di società PIK ha rieletto il consiglio di amministrazione della società Aleksey Kozlov Pik