Примеры компании осуществившие сделки по слиянию приглашению. Что такое рынок M&A? Поглощение одной компании другой компанией

С каждым днем бизнес становится все интересней и сложнее. Сейчас уже практически нереально достигнуть больших успехов, если вы будете одиночкой в мире экономики и больших денег. Если раньше можно было взобраться на вершину рассчитывая только на собственные силы и знания, то сегодня ситуация немного иная.

Альянсы между компаниями – вот то, что поможет Вам работать еще более эффективнее и продуктивнее. Мы не хотим сказать, что Вам нужно слияние или еще какие-то формы объединения. Нет, речь пойдет о совсем другом. Под альянсом мы понимаем выгодное сотрудничество, которое будет полезным как одной, так и другой стороне. В одном из своих интервью Сергей Брин, основатель компании Гугл, сказал, что современный бизнес построен на умении сотрудничать, договариваться, находить выгоды в каждом знакомстве. И это действительно так. Если вы не умеете общаться с потенциальными партнерами, или считаете, что никто Вам не нужен и Вы сами всего достигнете, то очень сильно ошибаетесь. Конечно, можно и самостоятельно развивать бизнес, но до определенного момента, до какого-то этапа, перейти который вы не сможете без помощи партнеров.

Итак, в данной статье мы постараемся ответить на такие вопросы:

Какие преимущества вашей компании будут интересны дистрибьютору

Как убедить потенциального партнера, что работа с вами будет выгодна и продуктивна

В каких сферах бизнеса альянсы необходимы и максимально эффективны

Бизнес альянсы: 8 реальных примеров

1. Поставщик оборудования и лизинговая компания

Оборудования для малого и среднего бизнеса – это не дешевое удовольствие. Очень часто потенциальные клиенты сталкиваются с тем, что просто финансово не могут вытянуть покупку, даже если она очень нужна. Банковский кредит тоже не всегда спасает, ведь проценты в нашей стране просто невероятные. Тогда нужно или отказываться от покупки, ожидая лучших времен, или же искать другие пути получения денег.

Одна российская компания, которая занимается продажей дорогостоящего оборудования, заключила контракт с лизинговой компанией, по условиям которого все клиенты, желающие приобрести оборудование в данной фирме, будут получать особые условия лизинга. Как показала практика, множество отказов от покупки было именно из-за того, что людей отпугивала цена. Тогда при продажах упор был сделан именно на финансирование и условия сотрудничества с лизинговой компанией, а уж потом говорилось о преимуществах оборудования. Такая стратегия позволила существенно увеличить продажи и была выгодна для лизинговой компании, которая получила дополнительных клиентов и надежного партнера.

Схожий вид сотрудничества вы можете практиковать не только при продаже оборудования, а также там, где реализуются очень дорогие товары, покупка которых может вызывать определенные финансовые трудности.

2. Застройщик и владельцы квартир

Хоть на рынке недвижимости спрос еще превышает предложение, но борьба за покупателя идет очень серьезная. Один крупный застройщик решил привлекать новых клиентов очень интересным способом. Они обратились к людям, которые сдают свое жилье в аренду, с очень необычным предложением. Был задан лишь один вопрос: «Сколько вы зарабатываете на аренде квартиры в месяц? 500-700 долларов? А что если мы дадим Вам за день сумму превышающую годовой заработок?». Интересное предложение, но суть его заключалась в том, что владельцы квартир должны были оповестить своих съемщиков о том, что они договорились с застройщиков про довольно выгодную сделку, при которой съемщик может получить собственную квартиру, ежемесячно выплачивая сумму не превышающую сегодняшнюю аренду жилья. Также потенциальному покупателю квартиры у застройщика помогали с авансовым платежом.

Таким образом, каждый арендодатель, который уговорил своего съемщика воспользоваться услугами застройщика и купить у них квартиру в рассрочку, получал чек на сумму до 5000 долларов. Еще одним плюсом, который мотивировал арендодателей уговаривать своих съемщиков воспользоваться данным предложением, служил тот факт, что если они не сдадут квартиру через 3 месяца после того, как люди с нее съедут, то компания застройщик компенсирует стоимость аренды.

В результате подобного сотрудничества застройщик за считанные месяцы заработал миллионы долларов, при этом такая компания обошлась дешевле нежели большинство известных способов рекламы.

3. Два производителя пельменей

Пельмени – ходовой товар, особенно в преддверии каких-то праздников или гуляний. Так случилось, что в Москве, накануне Нового Года, в одном цехе сломался станок который месит тесто. Понятное дело, что заменить его – это не день работы, и потянет за собой определенные трудности. Результат плачевный – работа стоит, прибыль не идет. Тогда руководитель предприятия обратился к конкурентам с предложением дать им часть прибыли от продажи пельменей в замен на разрешение использовать станок для замешивания теста. Согласие было получено, и обе компании остались довольны таким интересным сотрудничеством.

Также есть пример строительной фирмы, которая имела много нужного и дорогостоящего оборудования, но при этом использовала его не регулярно. Тогда пришла мысль давать это оборудование другим компаниям в обмен на часть прибыли от его использования.

4. Ремонтная компания и поставщик чистящих средств

Одна западная фирма, ремонтирующая помещения, сотрудничала с продавцами чистящих средств. Последние охотно предоставляли контактные данные своих покупателей, а ремонтная фирма рекомендовала чистящие средства собственным клиентам.

Аналогичным образом действовал российский медицинский центр. Он выпустил подарочные сертификаты номиналом 100 руб. на получение медицинских услуг. Сертификат выдавали всем покупателям супермаркета при покупке на сумму свыше 1000 руб. В супермаркете выросла сумма среднего чека, а в медицинский центр хлынул поток клиентов.

И еще один пример. Компания «Стильные кухни» при установке электрических варочных панелей оставляет клиентам буклет производителя чистящих средств для этих панелей. В нем рекламируется продукция, а заодно объясняется, как ухаживать за этим устройством, чтобы оно дольше служило.

5. Продавец мебели для сада и мебельные компании

Продавец садовой мебели наладил бизнес связи с несколькими мебельными компаниями, которые специализировались на продажах другого профиля. Он обещал их торговым представителям вознаграждение за каждого приведенного ими клиента. Но фишка заключалась не в способе сотрудничества, а в взаиморасчетах. Вознаграждения он выплачивал наличкой лично каждому, кто привел клиента, при этом говорил слова благодарности и просил работать в том же духе.

Также известна практика, когда свадебные салоны работают с различными агентствами организующими праздники для молодоженов. Вообще, в свадебном бизнесе все и со всеми сотрудничают, все подвязаны под связи. Если ты одиночка, то вряд ли сможешь получить достойный заказ.

6. Две фирмы по продаже канцтоваров

Тут ситуация очень интересная. Фирма №1 предлагал своему конкуренту информацию о тех клиентах, которые так и не решились сделать у них заказ. Взамен они хотели получать 50% от прибыли тех клиентов, информацию о которых они дали. Как правило, если ваше предложение не подошло покупателю, то вряд ли он уже обратиться в вашу фирму, а вот конкурент еще может за него побороться, если будет знать за кого бороться.

В результате такого сотрудничества все остались в выгоде. Фирма №1 отдавала «ненужных» клиентов, а фирма №2 получала потенциальных покупателей. Конечно, партнер может Вас обманывать, и не говорить, что сделки завершались успешно, но в таком случае он рискует что обман будет выкрыт, и закончится поток «бесплатных» клиентов.

7. Производители смежных товаров

Этот альянс был между производителем лака для ногтей и производителем средств для ухода за ногтями. Обе компании устраивали общие мастер-классы, проводили встречи с дистрибьюторами, где рассказывали о преимуществах использования своей продукции в комплексе. Благодаря этому возросли продажи, потому что заинтересованные лица покупали сразу оба продукта.

Компания производитель лака даже пошла на довольно необычный и странный ход – начала сотрудничать с конкурентами, продвигая их товар, но в замен получая часть прибыли. Довольно необычная практика, и мало кто соглашается на такой ход. Но, как видим, решение принесло свои плоды.

8. Супермаркет и развлекательный центр

Этот альянс, как по мне, один из самых интересных и выгодных. В городе есть самый крупный и известный развлекательный центр с катком, боулингом, кинотеатрами и различными игровыми площадками. Так вот, сотрудничество заключалось в том, что при покупке товаров на определенную сумму и выше, вы получали скидочный сертификат на все развлечения в данном центре. В супермаркетах поток людей огромный и, таким образом, центр получил еще больше посетителей. Вы можете подумать, а какая же выгода супермаркету, ведь они, по сути, бесплатно рекламируют своих партнеров. Выгода очевидна. Люди старались купить побольше, чтоб получить сертификат. И не важно, нужны ли им товары, которые они приобретают, главное, что получат скидку. По статистике, за месяц такого сотрудничества продажи супермаркета выросли на 7%, что является очень хорошим показателем. Статистики относительно роста посетителей развлекательного центра мы, к сожалению, не имеем.

Бизнес альянсы: а какие же выводы?

Если делать вывод из всего вышеописанного, то можно сказать, что бизнес альянсы являются довольно эффективным способом развития компании, достижения новых целей, выхода на более серьезный уровень работы. Если вы имеет хорошее маркетинговое чутье, умеете договариваться и работать в команде, то велика вероятность того, что подобный альянс пойдет только в пользу вашей компании.

Современный бизнес должен быть очень гибким. Вы просто обязаны уметь сотрудничать даже с конкурентами, если это принесет прибыль как Вам, так и им. Нужно всегда смотреть в перспективу, понимать насколько выгоден будет подобный альянс, и нужен ли он Вам.

Андрей Никонов, партнер юридической компании «Пепеляев, Гольцблат и партнеры»

Процесс слияния и поглощения компаний юридически можно представить в форме реорганизации предприятия, его ликвидации с передачей активов поглощающей компании и включения предприятия в холдинг.

В первом случае две различные компании образуют одно юридическое лицо. Во втором – лишь меняется состав участников (акционеров, владельцев) предприятия. В третьем – дочернее (зависимое) общество функционирует как самостоятельная компания.

Процесс реорганизации

Реорганизация компании может происходить двумя способами.

Первый – в форме присоединения одной компании к другой. В этом случае присоединяющаяся компания ликвидируется, а к правопреемнику переходят активы, имущество, права и обязательства ликвидируемой фирмы. То есть правопреемник рассчитывается не только по своим прежним обязательствам, но и по обязательствам присоединенной компании.

Второй способ – в форме слияния двух организаций в одну новую. При этом оба участника сделки по реорганизации ликвидируются. А все их права и обязанности передают вновь создаваемому юридическому лицу.

Ответственность по налоговым обязательствам

Передачу обязательств при присоединении или слиянии стороны оформляют передаточным актом. В нем нужно указать размер неуплаченных налогов и сборов. При этом правопреемник должен оплатить обязательства:

- выявленные до завершения реорганизации и указанные в передаточном акте (в том числе налоги, сборы, пени и штрафы за нарушение налогового законодательства);

- по налогам и сборам, выявленные инспекторами после завершения реорганизации, а также пеней за их несвоевременную уплату.

Налоговые органы не вправе требовать от правопреемника уплаты штрафов, наложенных после завершения реорганизации, за нарушения, допущенные правопредшественником до реорганизации.

Однако штрафы – это несущественная часть налоговых обязательств (10–20%, в редких случаях – 40% от неуплаченной суммы налога). Гораздо большие суммы налоговые органы взыскивают по обязательствам, связанным с уплатой налогов и пеней. Их же налогоплательщик должен исполнить независимо от того, когда будет установлен факт недоплаты налогов: до или после завершения реорганизации.

Поэтому, прежде чем проводить процесс слияния или присоединения, нужно провести инвентаризацию налоговых обязательств компаний. Проверить надо лишь тот период, который доступен для проверки налоговым органам – три предшествующих календарных года и текущий год.

Скрытый налоговый потенциал

Проверка налоговых обязательств присоединяемой компанией имеет и иной смысл. Ведь организация могла завысить их размеры. Например, переплатить налоги из-за счетной ошибки. Также переплата может возникнуть из-за неопределенности налогового законодательства. Предприятие, чтобы не рисковать, могло применить закон в том толковании, которое исключает претензии со стороны налоговых органов.

В данной ситуации не следует ограничиваться трехлетним сроком. Дело в том, что налоговое законодательство позволяет за счет переплаченных налогов, даже если с момента их уплаты прошло более трех лет, погашать недоимки по другим налогам и предстоящим платежам.

Налог на прибыль

При реорганизации компании у налогоплательщиков-акционеров не образуется прибыль (убыток), учитываемая в целях налогообложения (п. 3 ст. 277 НК РФ). Данная норма позволяет не включать:

- в доходы положительную стоимость чистых активов присоединенной или слившийся компании;

- в расходы отрицательную стоимость чистых активов присоединенной или слившийся компании;

- в доходы правопреемника (вновь создаваемой компании) разницу между рыночной оценкой активов присоединяемого (сливающегося) предприятия и оплаченной стоимостью его акций, а если указанная разница отрицательная – не включать ее в расходы.

Пример 1

Ситуация 1. Организация А приобрела 100-процентный пакет акций компании Б, заплатив за них 50 млн руб. Затем организация А присоединила компанию Б, чистая стоимость имущества которой составила 90 млн руб. Выгода компании А в виде разницы между чистой стоимостью присоединенных активов и затратами на покупку акций (40 млн руб.), не облагается налогом на прибыль.

Ситуация 2. Стоимость чистых активов приобретенной компании Б составляет 40 млн руб., а затраты на покупку ее акций составляют по-прежнему 50 млн руб. После присоединения акции погашаются, то есть у организации А выбывает имущество на 50 млн руб. При этом присоединяется имущество чистой стоимостью 40 млн руб. Как быть с убытком от такой сделки – будет рассмотрено ниже.

В отношении стоимости, по которой имущество должно быть принято к учету присоединяющей организацией, существуют два варианта правоприменительной практики.

1. Присоединяющая организация – правопреемник присоединенного предприятия по всем сделкам, заключенным до момента реорганизации. В этом случае стоимость имущества, по которой оно принято к налоговому учету реорганизованным юридическим лицом, не изменится. Убыток от погашения акций присоединяемой организации при налогообложении прибыли не учитывается присоединяющей организацией. В рассмотренном выше примере имущество принимается к учету по стоимости 40 млн руб., а убыток в размере 10 млн руб. не учитывается при исчислении налога на прибыль.

2. Стоимость акций и прочего имущества для целей налогового учета правопреемник определяет исходя из фактических затрат на его приобретение. В рассмотренном примере имущество компания А принимает к учету по стоимости 50 млн руб. и именно эта стоимость и участвует в расчете налога на прибыль.

Второй вариант более привлекательный. Ведь исключений из общего порядка определения стоимости имущества для случаев, когда оно получено после реорганизации, в главе 25 Налогового кодекса не предусмотрено. Однако отсутствие судебной практики может породить спор по вопросу выбора одного из названных вариантов.

Чтобы лучше уяснить содержание второго варианта, рассмотрим предложенные ситуации более подробно.

Пример 2

Воспользуемся условиями примера 1.

Ситуация 1. Чистая стоимость активов присоединяемой компании – 90 млн руб. Допустим, что определена она на основе следующих показателей:

Стоимость приобретенных активов компания А должна отразить в налоговом учете следующим образом.

Затем нужно определить разницу между чистой стоимостью приобретаемых активов и затратами правопреемника на получение этих активов – 40 млн руб. (90 – 50).

Далее разницу между стоимостью приобретенных активов и фактическими затратами на их приобретение правопреемник должен распределить между активами пропорционально их стоимости в общей стоимости активов. Получим следующие соотношения:

- стоимость основных средств у правопреемника: 120 – 40 x 120: 270 = = 102 млн руб.;

- стоимость материалов и товаров у правопреемника: 60 – 40 x 60: 270 = = 51 млн руб.;

- стоимость готовой продукции у правопреемника: 90 – 40 x 90: 270 = = 77 млн руб.

Итого стоимость активов составит в налоговом учете правопреемника 230 млн руб. Это соответствует разнице между стоимостью активов правопредшественника и затратами правопреемника на приобретение этих активов.

Ситуация 2. Чистая стоимость активов – 40 млн руб., а затраты на покупку акций – 50 млн руб.). Стоимость активов в налоговом учете правопреемника определим так же, как и в ситуации 1. При этом предположим, что чистая стоимость активов сформирована из следующих показателей:

Стоимость активов в налоговом учете компания А определит следующим образом.

Затем нужно определить разницу между чистой стоимостью приобретенных налоговых активов и затратами правопреемника на получение этих активов 10 млн руб. (40 – 50).

Далее разницу между стоимостью приобретенных активов и фактическими затратами на их приобретение компания А должна распределить между активами пропорционально их стоимости в общей стоимости активов. Получим такие результаты:

- стоимость основных средств правопреемника – 124,4 млн руб. (120 + 10 x x 120: 273);

- стоимость материалов и товаров правопреемника – 62,2 млн руб. (60 + 10 x x 60: 273);

- стоимость готовой продукции правопреемника – 93,3 млн руб. (90 + 10 x x 90: 273).

Денежные средства отражают в налоговом учете в номинальной оценке. Поэтому часть разницы между стоимостью погашенных акций и стоимостью активов, приходящейся на денежные средства, составляет убыток правопреемника. На его сумму нельзя уменьшать налогооблагаемую прибыль (п. 1 ст. 277 НК РФ).

Таким образом, полученные средства в учете правопреемник отражает по номинальной стоимости в 3 млн руб. При этом убыток в сумме 0,1 млн руб. (10 x 3: 273) не уменьшает налогооблагаемую прибыль.

Итого стоимость активов в налоговом учете правопреемника составит 282,9 млн руб., что соответствует разнице между стоимостью активов правопредшественника и затратами правопреемника на приобретение активов. При этом часть разницы, приходящаяся на денежные средства, не учтена в составе стоимости приобретенного имущества в налоговом учете правопреемника, то есть утеряна.

Приведенный анализ показывает, если стоимость приобретенных акций присоединяемой компании меньше чистой стоимости его активов, то организации выгоднее следовать первому варианту. То есть отразить активы по стоимости, указанной в налоговом учете правопредшественника.

В обратной ситуации компании выгоднее действовать по второму варианту. Он позволит часть затрат на приобретение акций перенести на стоимость приобретаемого имущества, тем самым создав предпосылки для дополнительного уменьшения налоговой базы по операциям, связанным с использованием и распоряжением этим имуществом.

При реализации товаров и передаче имущественных прав нужно платить НДС (п. 1 ст. 146 НК РФ). Однако в пункте 3 статьи 39 перечислены случаи, когда налог платить не надо. Так, здесь сказано, что передача имущества организации ее правопреемнику (правопреемникам) при реорганизации реализацией не признается (подп. 2 п. 3).

Если компания будет использовать имущество в операциях, указанных в пункте 3 статьи 39 Налогового кодекса, то она должна восстановить суммы НДС, ранее принятые к вычету. Причем по амортизируемому имуществу восстановить нужно только ту часть налога, которая приходится на остаточную стоимость имущества.

Возникает вопрос, можно ли принять к вычету НДС, который был восстановлен при передаче данного имущества правопреемнику. Дело в том, что если правопреемник будет использовать его для операций, облагаемых НДС, то нет правовых оснований для учета соответствующей суммы НДС в стоимости переданного имущества, равно как и нет препятствий для применения вычета по этой сумме.

Обратимся к Налоговому кодексу. Из подпункта 1 пункта 2 статьи 171 следует, что зачесть НДС можно, если:

- налог был предъявлен налогоплательщику и уплачен им;

- товары приобретены для операций, признаваемых объектами НДС;

- товары не упомянуты в пункте 2 статьи 170 Налогового кодекса.

В нашей ситуации товары, в том числе , приобретены и оплачены другой организацией, но налогоплательщик является ее правопреемником (п. 5 ст. 50 НК РФ). Правопреемство по отношению к сделкам, совершенным реорганизованным юридическим лицом, и к их налоговым последствиям регулирует Гражданский кодекс. Здесь сказано, что «при присоединении юридического лица к другому юридическому лицу к последнему переходят права и обязанности присоединенного юридического лица в соответствии с передаточным актом» (п. 2 ст. 58 ГК РФ). Данная норма применима и к налоговым правоотношениям. Так, Президиум Высшего Арбитражного Суда использовал ее при разрешении налоговых споров в письме от 28 августа1995 г. № С1-7/ОП-506 и в постановлениях от 3 марта 1998 г. № 1024/97 и от 14 марта 2000 г. № 1463/99. Эти постановления приняты по спорам, которые возникли до вступления в силу Налогового кодекса. Тем не менее, Высший Арбитражный Суд, ссылаясь на Гражданский кодекс, пришел к выводу, что его нормы порождают такое правопреемство. То есть нормы ГК РФ о правопреемстве, с учетом смысла, придаваемого им арбитражной практикой, регулируют и налоговые правоотношения.

Если компания – правопреемник будет использовать полученное имущество в операциях, облагаемых НДС, то соблюденные до реорганизации второе и третье условия вычета будут выполнены и созданным в результате реорганизации юридическим лицом.

Таким образом, правопреемник получает право на вычет НДС по имуществу, принадлежавшему ранее реорганизованному налогоплательщику. Это право возникнет у компании в том налоговом периоде, в котором она будет создана. Ведь уже при создании организации выполняются условия статей 171 и 172 Налогового кодекса, которые дают право на вычет НДС.

Несмотря на то, что отсутствует судебная практика по данному вопросу, при квалифицированном судебном представительстве приведенные выше доводы позволяют отстоять в суде право организации-правопреемника на вычет НДС.

ЕСН и пенсионные взносы

Глава 24 Налогового кодекса разрешает применять так называемую регрессивную шкалы. Для того чтобы определить, какую ставку применять, нужно рассчитать налоговую базу, накопленную с начала года в среднем на одного работника и поделить полученный результант на количество месяцев текущего года. Если результат будет меньше 2500 рублей, предприятие не имеет права применять регрессивную шкалу.

При слиянии и присоединении организаций возникает ряд вопросов.

Так, если хотя бы одна из организаций не выполнило условие, разрешающее применять регрессивную ставку, означает ли это, что после реорганизации до окончания года правопреемник не сможет применять пониженные ставки ЕСН?

Другой вопрос: чтобы определить регрессивную ставку, нужно ли учитывать выплаты, произведенные до реорганизации, и количество месяцев, прошедших до реорганизации?

Решая эти вопросы, необходимо учесть сопутствующие риски. В частности, позиция Минфина России сводится к тому, что организация после реорганизации заново исчисляет налоговую базу с момента завершения реорганизации, суммируя только те выплаты, которые произведены после ее окончания. У арбитражных судов иная точка зрения. Судьи полагают, что для расчета налоговой базы используются в том числе данные о налоговой базе по реорганизованным предприятиям, накопленной с начала календарного года.

Ликвидация — это прекращение деятельности фирмы без перехода прав и обязанностей к ее правопреемникам. Ликвидация считается законченной, а фирма прекратившей существование с момента ее исключения из Единого государственного реестра юридических лиц.

Решение о ликвидации принимает общее собрание учредителей (участников) общества. Общее собрание назначает ликвидационную комиссию, в обязанности которой вменяется оформление документов, связанных с ликвидацией, и проведение инвентаризации. Затем в течение трех дней необходимо сообщить о ликвидации фирмы в налоговую инспекцию. Если компания не сделает этого в отведенный срок, то ее смогут оштрафовать по статье 129.1 Налогового кодекса. Сумма штрафа составляет 1000 рублей.

Когда получит уведомление, то должна будет провести выездную проверку фирмы, причем не только за период, «не проверявшийся ею ранее» ею ранее, но и за тот период (в пределах трех лет), когда проверка уже проводилась.

В процессе ликвидации организация составляет промежуточный и ликвидационный балансы.

Составляют промежуточный баланс по данным последнего бухгалтерского баланса, подготовленного до утверждения решения о ликвидации фирмы.

После продажи имущества и окончательного расчета с кредиторами комиссия составляет ликвидационный баланс. На его основе комиссией принимается решение о распределении оставшегося имущества фирмы между ее собственниками.

Обязательства по налогу на прибыль

Ликвидация организации подразумевает также и распределение имущества между организациями – ее акционерами. Распределяемое имущество считается доходом акционеров.

Доходы организаций-акционеров определяют «исходя из рыночной цены получаемого ими имущества (имущественных прав) на момент получения данного имущества за вычетом фактически оплаченной (вне зависимости от формы оплаты) соответствующими акционерами... этой организации стоимости акций». На это указано в пункте 2 статьи 277 Налогового кодекса.

То есть все имущество, распределяемое между акционерами, включают в их доход исходя из его рыночной цены, а не из балансовой стоимости. При этом стоимость имущества будет уменьшена на оплаченную участником стоимость акций ликвидируемой организации.

Таким образом, если оплаченная участником стоимость акций ликвидируемой организации ниже рыночной стоимости его активов, то разницу акционер должен включить в свой доход.

Чтобы принять полученное имущество к учету, организация-акционер должна определить его стоимость. Эту стоимость (через амортизацию) и нужно будет списывать в расходы при исчислении налога на прибыль.

Как определить эту стоимость, в главе 25 Налогового кодекса не определено. Поэтому возможны два варианта.

Вариант 1. Стоимость основных средств и материалов слагается из фактических затрат, связанных с их приобретением (п. 1 ст. 257 и п. 2 ст. 254 НК РФ). Под затратами же следует понимать стоимость того имущества, которого лишается предприятие в связи с получением материалов и основных средств. По сути, в этих статьях сказано, что, определяя стоимость имущества, которое получит участник после ликвидации, следует исходить из суммы затрат на приобретение акций ликвидируемого предприятия. А затем распределять эти затраты, например, пропорционально рыночной стоимости объекта в общей рыночной стоимости имущества.

Вариант 2. В статье 277 Налогового кодекса сказано, что определять доход от получения имущества при ликвидации нужно исходя из рыночной стоимости. Следовательно, данное имущество должно быть принято к налоговому учету также исходя из рыночной стоимости.

Поскольку все неустранимые сомнения в вопросе о порядке применения налоговых норм подлежат разрешению в пользу налогоплательщика (п. 7 ст. 3 НК РФ), компания может выбрать тот вариант, при котором она заплатит меньшую сумму налога.

Однако налоговые работники могут не согласиться с выбором компании. Отсутствие же судебной практики по данной проблеме не позволяет точно спрогнозировать решение возможного спора.

Если компания не хочет рисковать, то ей надо применить тот вариант, при котором стоимость имущества, принятого к налоговому учету, окажется меньше.

Оценивая налоговые последствия ликвидации фирмы, надо иметь в виду, что ее налоговые обязательства могут быть увеличены как за счет выявления ошибок расчета ранее исчисленных налогов, так и в результате правомерных действий налогоплательщика. В частности, при ликвидации надо включать в доходы ранее созданные резервы по сомнительным долгам, по гарантийному ремонту, по ремонту амортизируемых основных средств, по предстоящим отпускам и выплате вознаграждения по итогам работы за год.

Обязательства по НДС

Реализация товаров и передача имущественных прав признается объектом НДС. На это указано в пункте 1 статьи 146 Налогового кодекса. Однако передача имущества в пределах первоначального взноса учредителю (акционеру) при распределении имущества ликвидируемой фирмы реализацией не признается (подп. 5 п. 3 ст. 39 НК РФ). Не подлежит налогообложению реализация на территории России ценных бумаг и долей в уставном капитале (подп. 12 п. 2 ст. 149 НК РФ).

Однако в Налоговом кодексе не сказано, как определять стоимость имущества, передаваемого участнику при ликвидации компании. В данном случае надо руководствоваться принципом универсальности воли законодателя, сформулированным в постановлении Пленума Высшего Арбитражного Суда России от 28 февраля 2001 г. №5, т.е. правилом, по сути, позволяющим применять нормы, регулирующие исчисление и уплату налога в похожих ситуациях. Применительно к рассматриваемой ситуации это означает возможность применить пункт 2 статьи 277 Налогового кодекса исходя из рыночной стоимости имущества. Если она превысит стоимость вклада участника, то с суммы превышения надо заплатить НДС.

Но если участнику будут переданы акции, принадлежащие ликвидированной организации, то с превышения их стоимости над первоначальным взносом участника в НДС платить не надо (подп. 12 п. 2 ст. 149 НК РФ). Не облагаются НДС и денежные средства, переданные участнику. При этом не важно, превышает эта сумма взнос в уставный капитал или нет (подп. 1 п. 1 ст. 39 НК РФ).

Стоит обратить внимание и еще на один момент. Так, передача имущества участнику при ликвидации фирмы реализацией не является, то есть с этой операции не надо платить НДС. Это означает, что акционер – получатель имущества должен восстановить ранее принятый к вычету налог на добавленную стоимость (п. 3 ст. 170 НК РФ).

При этом восстановить надо лишь ту часть НДС, которая относится к «недоамортизированнной» стоимости имущества.

Холдинг без последствий

Еще один способ слияния и поглощения — включение организации в группу холдинговых компаний. Данный вариант не влечет каких-либо налоговых последствий. Проблема может возникнуть только в том случае, если такие предприятия заключат сделки внутри группы. Налоговые инспекторы смогут проконтролировать цену сделки. И если она будет отличаться от рыночных более чем на 20 процентов, то контроллеры постараются пересчитать налоги исходя из рыночных цен.

Один из самых распространенных приемов развития крупных компаний – слияния и поглощения. Однако такие процессы влекут за собой определенные налоговые последствия для правопреемника. Большинство из них можно оптимизировать.

Можно и не восстанавливать НДС...

Имущество ликвидируемой фирмы, облагаемое НДС, можно продать акционеру по рыночной цене. Затем вырученные денежные средства распределить между участниками, тогда НДС восстанавливать не придется. При этом акционер, купивший имущество у ликвидируемой организации, сможет принять к вычету НДС. Для этого должно быть выполнено одно условие: новый собственник имущества обязан использовать его в операциях, облагаемых данным налогом (подп. 1 п. 2 ст. 171 НК РФ).

Сравнительный анализ схем слияний (поглощения) компаний

Риски Реорганизация Ликвидация Включение в холдинг Риск выявления недоимок после окончания процесса поглощения (слияния), применения пеней Существует Не существует Существует Риск применения санкций по нарушениям, допущенным до завершения процесса поглощения (слияния) Не существует Не существует Существует Риск, вызванный контролем над ценами по операциям, совершаемым между ранее самостоятельными предприятиями Не существует Не существует Существует Включение в доходы резервов, созданных до момента слияния (присоединения, ликвидации, поглощения). Ранее эти резервы были отнесены на расходы Резервы нужно восстановить Резервы восстанавливать не надо

Объединение двух компаний, которые являются равноправными, называется слиянием. Поглощением называется выкуп одной фирмы другой. Цель одного и другого – это достижение успеха путем совместной деятельности.

Слияния компаний – совокупность действий, направленные на увеличение стоимости общих активов при помощи достижений от совместной деятельности. Поглощения и слияний фирм это, простым языком, соединение двух фирм. Слияние представляет собой происхождение одной компании из двух равнозначных, а поглощение – это выкуп одной компании другой.

Бытуют мнения, что слияние и поглощение направлены на устранение конкурентов, но это вовсе не так. Главной целью поглощения и слияния является нацеленность на результат, который принесет намного больше прибыли. Другими словами, фирмы, которые принимают участие в этих процессах, хотят сэкономить средства и повысить КПД. Чаще всего благодаря такому обновлению так и происходит.

Получите 267 видеоуроков по 1С бесплатно:

Понятия поглощение и слияние зачастую путают и даже используют как синонимы. Значения их действительно очень близки, но на деле поглощение и слияние имеют разные значения. Из самих понятий видно, в чем разница, но стоит рассмотреть их поближе.

Поглощение

Поглощение представляет собой образ проглатывания более крупной компанией более мелких, отсюда появилось понятие «акула бизнеса». После «съедания» мелкой компании, таковая перестает, в юридическом понятии, существовать.

В этой ситуации все средства и достижения поглощенной фирмы переходят в подчинение компании, которая ее «проглотила». В результате и без того крупная компания оказывается еще крупнее. К примеру, подобной компанией является известный Google, который «проглотил» Begun, AOL, YouTube и много других во всем мире.

Поглощения бывают дружественные и агрессивные. Дружественные поглощения получаются в результате согласия обеих сторон на поглощение. Агрессивные поглощения получаются тогда, когда маленькая фирма не хочет быть «съеденной», но подавляющая компания не оставляет шансов и выкупает большое число акций.

Зачастую случается, когда поглотители не хотят демонстрировать поглощение и создают видимость равноправного слияния.

Слияние фирм

Слияние – это объединение компаний с равными значениями, в результате которого появляется новая компания. Реальное слияние происходит довольно редко. Чаще всего поглощение выдают за слияние, не желая выдавать реальность происходящего.

Основные мотивы слияний и поглощений

Основной смысл поглощений и слияний – это синергия, то есть достоинства совместной работы. Когда из 2 фирм появляется одна, то получаются следующие преимущества:

- Уменьшение рабочей силы. Для одной компании нужная одна бухгалтерия, один отдел маркетинга и т.д.;

- Экономия благодаря объему: за счет увеличения производительности, новая компания будет экономить на условиях оптовых цен. Для нее нужен будет один сервер, а не два, одна программа по учеты товара и т.д.;

- Увеличение рынка: узнаваемость компании за счет объединения вырастит, так же как и сама компания. Улучшаются кредитные условия, для большой компании больше доля финансирования и больше доверие.

Но не все поглощения и слияния заканчиваются синергией. Часто в новой компании случаются конфликты, где внутренняя регламентация не совпадает.

Финансовая сторона объединения компаний

Слияния и поглощения обычно подразумевают комплекс мероприятия, которые проводят для того. что объединить компании. Однако на микроуровне это и соглашения по покупке уже действующего бизнеса. Рассмотрим в статье, как это работает.

Цели слияний и поглощений

Мотивы решения о проведении сделки слияния и поглощения компании, либо о покупке отдельного актива могут быть различны: от естественного стремления к монополизации рынка до «банального» желания снизить затраты, связанные с деятельностью материнской компании.

Но главная цель подобных сделок - достижение синергетического эффекта, когда создается новая, укрупненная и более эффективная компания, не просто объединяющая возможности двух ее участников, но позволяющее сделать качественный рывок в развитии. Иными словами, 1+1=3. Либо используя принцип Аристотеля из «Метафизики»: «Целое больше, чем сумма его частей».

Слияние и поглощение свойственны любому масштабу бизнеса. Не всегда участники и объекты сделок M&A – это "Майкрософт" и Skype, либо "Дикси" и сеть "Виктория". Количество «региональных» сделок M&A в разы выше.

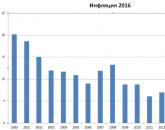

Что касается рынка M&A в целом, то из-за нестабильной ситуации в экономике число сделок год от года снижается.

Как оценить бизнес по заказу собственника своими силами за 2 часа

Чтобы оценить бизнес своими силами в сжатые сроки, воспользуйтесь готовой моделью в Excel от "Системы Финансовый директор".

Слияние компаний: секрет успешной сделки

Успешная сделка M&A возможна при последовательной реализации нескольких связанных этапов. Важно не игнорировать даже мелочи, иначе сделка может стать неудачной. И вовсе не обязательно, что ее участник узнает об этом сразу. Последствия могут проявиться спустя значительный промежуток времени после закрытия сделки, когда, казалось бы, завершены все юридические и финансовые процедуры. Она может провалиться на любом своем этапе, даже когда юридически смена собственника уже прошла (так называемый этап интеграции).

Слияние и поглощение компаний: процедура

Рассмотрим самые важные этапы слияния и поглощения компаний.

Этап 1: Выбор компании – цели слияния и поглощения (для покупателя) либо поиск инвестора (для продавца)

Объект для покупки либо слияния выбирают на основе стратегии развития собственной компании. На этом этапе проводят анализ потребностей и возможностей, оценку собственной компании, а также поиск и отбор возможных кандидатов.

По результату анализа рынка появляется первичный список интересных для компании целей, соответствующих ключевым критериям совместимости: по отрасли, размеру, географии, структуре капитала и т.д. После внутреннего обсуждения и «методом исключения» в списке остаются 3–5 целей для более детального предварительного анализа и проведения разведки.

На данном этапе исследуются информационные материалы самих компаний, либо отчеты рейтинговых и консалтинговых агентств, отраслевых ассоциаций, региональных либо федеральных органов власти и т.д.

Этап 2: Первичные переговоры

Цель первичных переговоров – познакомить компании друг с другом, определить заинтересованность в сделке слияния и поглощения каждого потенциального участника, основные условия и ключевые требования, без соблюдения которых дальнейшее взаимодействие сторон бессмысленно. Намечается план последующих действий.

В качестве примера из практики можно привести сделку в отношении калининградской сети супермаркетов «Виктория», когда в одном из интервью топ-менеджер группы "Дикси", купившей сеть, упомянул, что их предложение владельцам «Виктории» отличалось от предложения X5 тем, что они учли их желание остаться в ритейле, и сделали совладельцами объединенной компании.

Этап 3: соглашение о намерениях

Как правило, в ходе первичных переговоров стороны достигают соглашения о приблизительной цене актива, а также общих условиях сделки.

Обычно по итогу таких переговоров стороны не налагают друг на друга обязательство заключить основную сделку слияния или поглощения, но подписывают юридически обязывающий документ. Согласно этому документу сторона-продавец обязуется предоставить согласованный объем информации и документации, а также обеспечить доступ к некоторым ключевым объектам, а потенциальный покупатель обязуется соблюдать режим конфиденциальности в отношении полученной информации. Случается и так, что продавец соглашается не вести параллельные переговоры по слиянию и поглощению.

Реформа российского гражданского законодательства предоставила сторонам возможность заключать подобные соглашения («соглашения о порядке ведения переговоров») и применять санкции за их нарушение 1 . Поскольку сами переговоры либо несанкционированное разглашение информации о них связаны с затратами, либо могут повлечь иные негативные финансовые последствия (особенно применимо для публичных компаний), значимость юридической поддержки участников сделки возрастает уже с этого начального этапа.

Хоть и редко, но встречаются случаи, когда требуется передать для анализа ключевую для продавца документацию и сведения (например, технологии). Так возникает риск отказа потенциального покупателя от сделки не по причине несоответствия объекта его ожиданиям, а в силу получения нужной информации. В таких случаях стороны совершают «отложенную» покупку, когда сторона-покупатель получает право отказаться от сделки, только если по результатам проверки будут выявлены расхождения с той информацией и параметрами, за которые «поручился» продавец.

Этап 4: Проверка компании – цели слияния и поглощения

Прединвестиционный анализ – один из ключевых этапов сделки слияний и поглощений, и экономия бюджета или времени на него чревата. Часто для выполнения независимого анализа нанимают внешних консультантов, имеющих соответствующую компетенцию: юристов, аудиторов, финансистов, отраслевых специалистов.

На этом этапе (для него используется термин Due Diligence ) проверяется наличие активов у компании-цели, объем обязательств перед кредиторами, а также выявляются риски, связанные с компанией-целью.

Финансовая проверка

Юридическая проверка

Дает ответы на вопросы о юридической истории и корпоративной структуре компании, составе акционеров, правомерности принадлежности активов, законности осуществленных ранее корпоративных действий, наличия регуляторных рисков и т.д.

В зависимости от вида деятельности компании-цели в рамках юридической проверки может проводиться, в частности, проверка соблюдения требований экологического законодательства. Так, расположение птицефабрики в непосредственной близости от населенного пункта несет потенциальные риски жалоб и исков жителей даже при соблюдении предприятием требований законодательства РФ о санитарно-защитных зонах.

На этом этапе важен свободный доступ аналитиков к документации, а иногда и к самим материальным объектам. Будет заблуждением считать, что продавец намеренно будет скрывать от потенциального покупателя важную информацию о своем бизнесе. Достаточно часто он и сам не имеет достоверной и полной информации, то есть заблуждается вполне добросовестно.

Слияние компаний - примеры

При проверке прав на акции акционерного общества выяснилось, что их часть покупатель приобрел по результатам дополнительного выпуска. Однако часть акционеров голосовала против эмиссии, тем самым получив право преимущественного выкупа. Менеджмент компании в нарушение требований закона продал якобы невостребованные акции такому покупателю, при этом последний исходил из правомерности сделки. И приобретателю пришлось учитывать сроки исковой давности, которые имелись у проигнорированных акционеров на оспаривание сделки по передаче акций общества покупателю.

ВИДЕО: На что обратить внимание при подготовке к Due Diligence в случае продажи бизнеса

Анна Глазкова, финансовый директор биотехнологической компании ФОРТ, советует обратить внимание на подводные камни, с которыми компания может столкнуться, когда будет предоставлять информацию для Due Diligence.

Результаты проверки

Итогом проверки станет отчет с выводами о финансовом состоянии компании , явных и потенциальных юридических, налоговых и иных рисках, а также с рекомендациями по их минимизации / устранению.

Структурированный взгляд на объект потенциальной покупки – несомненный помощник для оценки возможной синергии от предполагаемого слияния, а также своеобразный инструмент в коммерческих переговорах с продавцом, когда выявленные в ходе юридической проверки риски и несоответствия выступят доводом для снижения цены объекта покупки.

Именно на данном этапе можно отказаться от покупки предприятия.

Отметим, что Due Diligence может проводиться как потенциальным покупателем, так и продавцом. Если покупатель нуждается в анализе для получения всестороннего понимания объекта своего интереса, то продавец может заказать анализ либо для последующего использования в переговорах с другими потенциальными покупателями, либо для предварительного понимания будущих доводов покупателя и поиска способов снижения или устранения обнаруженных консультантами потенциального покупателя рисков.

Этап 5: Переговоры о финальных условиях сделки

На этом этапе собственники обеих компаний должны договориться об окончательных условиях сделки по слиянию или поглощению.

И тут с максимальной силой раскрывается значение предыдущего этапа – Due Diligence. От ее результатов условия – и не только по цене приобретения – могут измениться в пользу той или иной стороны.

Пример

По результатам юридической проверки компании-цели консультант, привлеченный потенциальным покупателем, выяснил, что одна из компаний холдинга – юридический владелец значимых для сделки активов, была в свое время учреждена не собственниками холдинга, а куплена у фирмы, которая продавала «готовые компании». А учредитель компании был одновременно «хозяином» еще двух-трех десятков обществ, часть которых за эти годы прошли процедуру «реорганизации» со слиянием с аналогичными структурами в дальних регионах страны. И учредителем компании-цели он перестал быть совсем незадолго до начала переговоров с потенциальным покупателем.

Риски сделки

Несомненно, юридические консультанты как стороны-покупателя, так и стороны-продавца пояснят своим клиентам потенциальные риски, варианты их снижения либо полного исключения, и, возможно, корректировки части структуры планируемой сделки M&A. Тем не менее, каждый такой «факт» предоставляет стороне-покупателю возможности торга с продавцом по условиям покупки всего объекта сделки.

Поскольку никакая проверка не может гарантировать полного учета всех аспектов и возможных рисков, стороны при активном участии консультантов определяют, какие «несоответствия» не будут учитываться сторонами, а какие будут считаться критичными. Например, стороны определяют, что выявление покупателем уже после завершения сделки M&A кредиторов с требованиями, не превышающими определенную сумму, не влечет для продавца каких-либо негативных последствий.

Отдельно отметим, что на данном этапе должны быть окончательно определены условия выхода любой из сторон из сделки и / или выхода из объединенного бизнеса.

Этап 6: Структурирование сделки

Не стоит искать единственную самую эффективную и идеальную структуру слияния юридических лиц. Финальная модель сделки зависит от ряда ключевых факторов, а также должна учитывать множество менее значимых аспектов (даже прошлый опыт и «творческий» подход юридических консультантов по слияниям и поглощениям).

Для определения структуры в расчет принимаются ключевые обстоятельства:

- Какие активы участвуют в сделке слияния и поглощения (акции/доли либо материальные объекты).

- Цена и условия расчетов, необходимость и вид дополнительного финансирования (деньгами, акциями, в том числе, акциями объединенной компании, собственные средства либо внешнее финансирование).

- Риски, обнаруженные на этапе Due Diligence (вывод «спорных» объектов за пределы основной сделки для исключения значимого влияния не нее).

- Основные гарантии и заверения каждой стороны, механизмы их обеспечения; риски, которые берет на себя каждая из сторон.

- Регуляторные и налоговые аспекты для обеих сторон и объединенной компании.

- Обязательства по интеграции после завершения сделки.

- Условия выхода из сделки и/или выхода из объединенной компании.

Перечень вопросов практически бесконечен и зависит от того, что для стороны сделки является критичным условием, а что факультативным.

После согласования структуры сделки юристы разрабатывают и подписывают совокупность документов, обеспечивающих ее надлежащее исполнение и предусматривающих ответственность участников за нарушения. В частности, это договоры купли-продажи, акционерные соглашения, опционные договоры, а также иные документы.

Например, в силу акционерного соглашения стороны согласовывают векторы дальнейшего развития совместной объединенной компании, определяют конкретные персоналии органов управления либо принцип такого определения, на годы вперед согласовывают вопросы распределения прибыли и т.д.

Определенными юридическими инструментами оформляется обязательство продавца компании продолжать оперативное руководство предприятием в течение всего периода, необходимого новому собственнику для полного ознакомления со спецификой предприятия, и при этом не позволять ухудшиться финансовым показателям (финальная оплата за компанию связана с ее определенными финансовыми показателями).

Опционный же договор позволяет покупателю выйти из бизнеса, передав предприятие обратно, в случае не подтверждения заранее согласованных показателей или заверений со стороны продавца. А договор купли-продажи может предусматривать последующее изменение изначально согласованной цены приобретаемого актива (например, при изменении рыночной цены на ключевое сырье для предприятия).

Таким образом, на этом этапе в полной мере раскрывается значение привлечения квалифицированных юридических консультантов.

Этап 7: Исполнение и закрытие сделки

Собственно, финансовая часть сделки – выделение средств и оплата актива. И корпоративная часть – перерегистрация права собственности на акции на нового владельца, либо юридические процедуры по вхождению собственников двух компаний в структуру уставного капитала новой объединенной фирмы, либо иные юридические действия в зависимости от структуры сделки.

В большинстве случаев либо одна часть сделки, либо обе выполняются не одномоментно, а согласно заранее сформированному плану. Так, оплата актива может осуществляться частями и с привязкой к факту подтверждения конкретных показателей, проверить которые было затруднительно до вхождения в сделку (например, раскрытие эффективности патентов).

Аналогичным образом и передача активов может быть разделена на несколько подэтапов в зависимости от одобрения регулятора, оплаты конкретного платежа, встречного неденежного представления со стороны покупателя и т.д.

Этап 8: Интеграция, оценка результатов, внесение дополнений

Ключевой этап всей сделки слияния или поглощения – соединить воедино две компании и создать более эффективную организацию, чем обе по отдельности, то есть достичь того самого принципа 1 + 1 = 3. Теперь уже не только на бумаге происходит объединение бизнес-процессов двух компаний, а также встреча двух корпоративных культур и подходов к ведению бизнеса когда-то не связанных друг с другом человеческих коллективов.

Принципы будущей интеграции должны быть видны сторонам еще на этапе выбора компании-цели и переговоров, а финальная версия детального плана должна быть закончена на этапе исполнения и закрытия сделки. Тем более, что процесс интеграции нередко занимает многие месяцы. Поэтому для успешного прохождения данного этапа следует заблаговременно подготовить его план, в котором необходимо предусмотреть значимые действия: решения по структуре объединенной компании, ключевым кадровым изменениям, продаже непрофильных активов и по иным вопросам.

Что делать после смены собственника, должно быть известно не только ключевым управленцам, но и операционному менеджменту обеих компаний. В противном случае существенно возрастает риск неразберихи, ошибок и, как следствие, потери клиентов и важного персонала. Вводится новая модель управления объединенной компанией, исключаются дублирующие функции, происходит перезаключение контрактов с ключевыми контрагентами и т. д. При этом, нельзя потерять основных клиентов и эффективный персонал.

Таким образом, несмотря на то, что, казалось бы, юридические и финансовые вопросы сделки закрыты, серьезные ошибки на данном этапе могут привести либо к фактическому провалу всей сделки, либо надолго затормозить достижение итоговых целей собственников обеих компаний.

Если при стратегическом планировании сделки компании определяли для себя конечные параметры, которые должны были быть получены / достигнуты в результате сделки, то возможно проведение оценки результатов и внесение изменений / дополнений в некоторые аспекты слияния (запуск в продажу новых продуктов, продажа «лишних» активов либо, напротив, приобретение новых, корректировка организационной структуры и т.д.)

В наше время мелкие предприниматели не могут соперничать с крупными, известными компаниями. Для этого нужны ресурсы, а все ресурсы принадлежат индустриальным гигантам. Конечно, некоторым везёт с идеей или стартовым капиталом, и они выбиваются на крупный рынок, но что же делать рядовым предпринимателям? Отличный выход из такой ситуации - сделки M&A по слиянию и поглощению компаний. Это простой и эффективный способ увеличить ресурсы, капитал и количество потребителей.

Новая классификация сделок M & A

M&A (mergers and acquisitions) - действия по слиянию бизнесов и поглощению одних компаний другими. Несмотря на название, сделки M&A условно можно поделить на три группы:

Процедура слияния нескольких бизнесов в один

Слияние - соединение множества компаний, вследствие которого образуется новое юридическое лицо. Подобное действие можно охарактеризовать следующим образом: «Все фирмы должны понести ущерб, чтобы получить преимущество как единая группа». В свою очередь, этот тип сделок делится на подтипы:

- слияние форм - объединение, в ходе которого самостоятельные компании перестают существовать, а созданное юридическое лицо получает все активы, права и обязанности слившихся компаний;

- слияние активов - объединение в котором компании-участники передают исключительные права новому юридическому лицу и продолжают свою деятельность.

Реорганизация коммерческих предприятий в форме присоединения

Присоединение - это тоже объединение компаний. Но в отличие от слияния, новой экономической единицы не образуется. Основная компания, получая все права и обязанности присоединённых компаний, продолжает свою деятельность, а остальные прекращают существовать. Проще говоря, фирмы-цели должны понести ущерб, чтобы корпорация-захватчик получила все преимущества.

Мероприятия по поглощению одних фирм другими

Поглощение - это процесс установления полного контроля над какой-то компанией. Осуществляется поглощение путём покупки трети акций, долей - уставного капитала. Иначе говоря, поглощение отличается от присоединения тем, что фирмы-цели продолжают существовать.

Уставный капитал - это имущество, минимально необходимое для организации деятельности хозяйственного общества, формируемое за счёт вкладов учредителей (участников) общества и служащее гарантии интересов его кредиторов.

Http://dic.academic.ru/dic.nsf/enc_law/2332/%D0%A3%D0%A1%D0%A2%D0%90%D0%92%D0%9D%D0%AB%D0%99

Последовательность осуществления сделок M & A за последние два десятилетия отработана до мелочей, поэтому «изобретать велосипед» не стоит

Сущность сделок М энд Эй между организациями

Сделки слияния и поглощения классифицируют по ряду их особенностей. Различные критерии классификации позволяют подробно описать каждую сделку и оценить её возможные последствия эмпирическим путём.

По характеру соединения компаний

Простейшая классификация, позволяющая описать процедуру соединения бизнесов, описана практически во всех учебниках. В этом случае сделки описывают как:

- горизонтальные - соединения компаний одного рода деятельности. Производится для приобретения возможности конкурировать с крупными предприятиями, например, для увеличения капитала;

- вертикальные - соединение множества компаний разной деятельности. К примеру, одна компания - производитель, а другая - транспортировщик. Чаще всего используют для снижения себестоимости;

- параллельные (или родовые) - соединения компаний со связанными товарами. Это может быть объединение производителя смартфонов и операционной системы к ним. Это улучшает и качество продукции, и уменьшает издержки на этапе производства;

- конгломератные - соединения компаний, не связанных никакими отношениями. Такой тип объединений используют не так часто, потому что выгода зависит от каких-то определённых ситуаций.

По местонахождению собственников или экономических субъектов

Деление по географическому признаку представляется вполне обоснованным и логичным. В этом случае принято за правило различать сделки как:

- локальные;

- региональные;

- национальные;

- международные;

- транснациональные.

По намерениям заинтересованных лиц

По отношению компаний к сделке логично руководствоваться мотивационными критериями. Тогда действия можно разделить на дружеские и враждебные.

По экономическим и политическим признакам

В случае проведения сделок M&A между крупными компаниями или транснациональными корпорациями политические и экономические намерения трудно разделить. По этому критерию подобные сделки принято классифицировать как:

- соединения, происходящие внутри одной страны - внутренние;

- экспортные - объединения с передачей прав иностранным компаниям;

- импортные - соединения с получением прав компаний других государств;

- смешанные преобразования.

Видео: школа юриста - виды и задачи M&A

Последствия реструктуризаций по модели M&A

Объединение компаний - процесс неоднозначный. Что произойдёт после слияния или поглощения попросту невозможно предугадать. Вариантов множество, но их, конечно же, можно поделить на «плюсы и минусы».

Положительные последствия преобразований

Плюсов M&A очень много, но их достаточно сложно добиться и встречаются они не все сразу. Чаще всего благоприятные исходы улучшают способность новой компании к конкуренции. Помимо этого, достигаются другие цели концентрации бизнеса:

- самый очевидный результат - это увеличение капитала;

- выход на больший рынок, например, на межнациональный;

- появление устоявшейся системы сбыта товара;

- снижение себестоимости товара.

А также из-за появления большой корпорации на вас обратят внимание, а значит, у вас будет шанс увеличить количество постоянных потребителей.

Какие минусы совершения сделок встречаются чаще всего

Преобразование бизнеса в большинстве случаев сопровождается рядом проблем. Даже если принципиальных разногласий между компаниями нет, возможно противодействие со стороны персонала фирм, принявших участие в слиянии, непонимание ситуации некоторыми контрагентами или умышленный саботаж процедуры линейными руководителями на местах. Помимо этого, к недостаткам сделок относят:

- большие расходы на приобретение компании;

- риски при выборе компании-цели;

- возможные проблемы с поставщиками;

- необходимость перезаключения большинства хозяйственных договоров;

- сложности с приведением делопроизводства к единому стандарту;

- возможная несовместимость культур компаний по религиозному, национальному или по любому другому признаку.

Налоговые последствия приобретения компаний: как поглотить или объединять бизнесы без вреда для себя

Собственники компаний должны понимать, что во время осуществления M&A они могут столкнуться не только с необходимостью расплатиться по всем обязательствам поглощаемой или присоединяемой компании, но и столкнуться с повышенным вниманием со стороны контролирующих органов. Исходя из этого перед принятием решения об инициировании сделки следует максимально точно оценить долги компании-цели бюджетным, казённым и некоммерческим учреждениям. Для этого проводится инвентаризация кредиторской задолженности и налоговых обязательств.

Видео: лекция об услугах по сопровождению и регулированию сделок M&A

Порядок проведения сделок: теория и практика

Слияние и поглощение - выгодные процессы, но очень сложные. Даже с учётом выбора хорошей стратегии у большей части компаний не получается удачно завершить объединение. Для того чтобы все получилось, следует уделить время и внимание каждому из перечисленных далее пунктов.

Вопрос удачной стратегии

Если вы выбрали M&A, а не планомерное развитие, стоит вдумчиво продумать всю вашу стратегию. Если стратегия не будет приближена к идеалу, форс-мажоры могут разрушить всю идею. Оцените преимущества и недостатки своей компании и исходя из этого выбирайте где, как, когда и с кем вы будете объединяться.

Выбор бухгалтерского и юридического персонала

Для осуществления объединения потребуется активное участие многих сотрудников: менеджера, бухгалтера, юриста, кадрового работника, рекламщика. Если вы собираетесь регулярно применять M&A, вам точно нужна квалифицированная команда. Наличие в ней крутых профессионалов ускорит процесс и снизит вероятность появление непредвиденных ситуаций.

Правила постановки целей для руководителя

Важно желать чего-то конкретного, реального и достижимого в обозримом времени. Конечный результат должен преумножить ваши преимущества на рынке и устранить имеющиеся недостатки. Разрешать текущие вопросы следует исходя из конечной цели, а не сиюминутных выгод.

Определение принципиальных требований к контрагенту

Установив основные цели, определите главные качества или особенности фирм, участников объединения, которые помогут достигнуть желаемого результата. Этот очевидный пункт многие руководители не прорабатывают должным образом. Особенно часто этим грешат российские предприниматели, начинающие процедуру M&A не по трезвому расчёту, а исходя из сиюминутной выгоды. Такие действия незамедлительно приводят к провальному результату.

Поиск нужной корпорации по мотивационным критериям

Переговоры - одно из главнейших мероприятий, относиться к которому нужно с максимальной ответственностью. Компания-искатель и компания-цель обмениваются информацией друг о друге, предварительно определив информацию, которую нужно узнать и можно рассказать. Этот этап важен для того, чтобы понять, подходит ли фирма к выбранным целям и стратегиям.

Анализ и оценка выбранной компании

Консалтинговые компании считают доскональное изучение фирмы очень важным этапом из-за множества потенциальных проблем, которые могут возникнуть во время него. Оцените все: финансы, традиции, возможные сложности в юридическом, экологическом, культурном плане. Всегда легче найти новую цель для объединения, чем бороться с проблемными ситуациями.

Действия по заключению договора

Определившись с ценой и формой (слияние или поглощение), можно произвести юридическое оформление сделки. Но прежде нужно согласовать объединение корпораций с соответствующим органом власти. В России крупные сделки проходят обязательное согласование с антимонопольным комитетом.

Пошаговая инструкция по объединению бизнеса

Реальное объединение - один из самых важных этапов. После формально объединения фирма ещё не может работать, используя весь свой потенциал. Для этого нужно слить компании фактически. А именно, следует набрать компетентных сотрудников, организовать систему для генерации идей и решения проблем, согласовать деятельность отдельных работников, отделов и управлений. Если небрежно отнестись к этому пункту, могут появиться и отрицательные последствия M&A.

Защита от враждебного поглощения

Так как существуют враждебные поглощения, появляется вопрос: «А как же защитить свою компанию от захвата?». Вопрос этот неновый, поэтому существует целый перечень приёмов против корпораций-захватчиков. Противозаконные приёмы здесь перечислятся не будут, но о разрешённых способах защиты собственности нужно знать каждому предпринимателю.

Противодействие незаконному захвату компании или попыткам её ликвидации

В теории объединять бизнесы нужно только при полном согласии всех участвующих сторон, однако на практике общий порядок ведения сделок нередко нарушается. Зачастую собственники бизнеса получают уведомление о слиянии компании в тот момент, когда в её офисе уже хозяйничают рейдеры.

Чтобы давать согласие на сделку по собственной воле, а не по приказу, нелишним будет изучить приёмы противодействия захвату бизнеса, которые актуальны для любой отрасли:

- продажа акционерам только тех прав, которые можно применять в особых ситуациях. В таком случае поглотитель не будет иметь над целью достаточной власти;

- защитные поглощения. Компания цель сама может поглотить какое-то количество компаний, увеличивая, тем самым, свою стоимость;

- выкуп необходимого количества акций;

- разрушение каких-то преимуществ, из-за которых захватчик и выбрал данную фирму-цель. Например, продажа какого-либо актива;

- внесение в устав компании какие-то поправки, которые отпугивают корпорации-захватчики;

- судебные иски.

Примеры крупнейших слияний и поглощений

Часто M&A применяют индустриальные гиганты, в таких ситуациях мировая экономика заметно вздрагивает. Такие слияния навсегда остаются в истории. Вот одни из самых крупных сделок M&A за последние годы.

Таблица: основные сделки по слиянию капитала 2000–2004 годов

| Год | Приобретатель | Приобретённый | Стоимость транзакции, млрд. $ |

| 2000 | Слияние: America Online Inc. (AOL) | Time Warner | 164.747 |

| 2000 | Glaxo Wellcome | SmithKline Beecham | 75.961 |

| 2004 | Royal Dutch Petroleum Co. | Shell Transport & Trading Co | 74.559 |

| 2006 | AT&T Inc | BellSouth Corporation | 72.671 |

| 2001 | Comcast Corporation | AT&T Broadband & Internet Svcs | 72.041 |

| 2004 | Sanofi-Synthelabo SA | Aventis SA | 60.243 |

| 2002 | Pfizer | Pharmacia Corporation | 59.515 |

| 2004 | JP Morgan Chase & C | Bank One Corp | 58.761 |

| 2009 | Panasonic (Панасоник) | Sanyo Electric Co | 6,4 |

Чем опыт России отличается от зарубежного

Рынок M&A в России растёт день ото дня. Только во II квартале 2016 года увеличился почти в 2 раза и достиг 2,9 млрд долл. Интересно, что продажа российских активов увеличилась почти в 7 раз, а сделки по приобретению нашими бизнесменами зарубежных активов стали совершиться в несколько раз реже.

Предсказуемо неуспешный результат объясняется не только негативными тенденциями в российской экономике, но и отсутствием грамотной стратегии проведения M&A. Сделки совершаются без чёткого плана, часть из них преследует единственную цель - вывод активов из страны, поэтому они априори не могут быть успешными. Эксперты считают, что Правительству РФ следует внимательно присмотреться к этой сфере экономики, поскольку велик риск потерять доминирование в некоторых отраслях, например, автомобильной и туристической.

Видео: в каких отраслях российской экономики M&A происходит чаще всего

M&A - один из двигателей экономики, он полезен всем: и производителям (большее количество ресурсов), и потребителям (товары более высокого качества по низкой цене). Заключение сделок по слиянию и поглощению - не покупка лотерейного билета, а длительная напряжённая работа. Конечно, объединение - это сложно, а иногда и опасно, но знания помогут вам в этом непростом деле. Используйте информацию грамотно и достигайте новых высот!

Популярное

- Подготовка к разработке управленческого решения Процесс подготовки к разработке решения

- Все о нефти Когда впервые нашли нефть

- Татьянин день презентация к уроку на тему

- Виды, размеры и порядок уплаты таможенных платежей Таможенные платежи ставки

- Презентация на тему этика

- Что делать, если начальник хамит?

- Биография бойко олега викторовича

- Правила повышения квалификации за счет омс

- Международный конкурс для педагогов «методическая разработка по фгос Конкурсы методических разработок для педагогов

- Учебный центр сетевая академия