Гранты: подводные камни для бухгалтера. Организация трудовой деятельности в рамках гранта Расчет ндс, есн, ндфл

Вопрос: Сотрудник бюджетного учреждения выиграл грант Российского фонда фундаментальных исследований (РФФИ) на выполнение научной работы. Денежные средства РФФИ для грантополучателя поступают на лицевой счет учреждения в органе Федерального казначейства. Как эти средства отразить в бухгалтерском учете? Облагается ли вознаграждение исполнителей НДФЛ и страховыми взносами?

Ответ от 25.02.2019

Порядок выполнения работ по проектам, которые поддерживаются Российским фондом фундаментальных исследований, и порядок использования гранта размещены на сайте фонда http://www.rfbr.ru/rffi/ru/financial_support/o_1917171 .

Практически во всех случаях, когда проект на конкурс РФФИ подают физические лица, в нем указана организация, которая предоставит условия для выполнения проекта. При этом не имеет значения, состоят исполнители проекта в трудовых отношениях с организацией или нет. Трудовые отношения у организации с получателем гранта в связи с выполнением работ по проекту не возникают. Даже если исполнители являются сотрудниками организации, работы по проекту выполняются в нерабочее время и отношения в связи с выполнением проекта между получателем гранта и организацией являются гражданско-правовыми:

- организация является исполнителем – обеспечивает условия для выполнения проекта, производит расчеты по поручениям руководителя проекта, заключает договоры с третьими лицами;

- получатель гранта является заказчиком работ (услуг) организации.

Трехсторонний договор получателя гранта, организации и фонда позволяет получателю гранта распорядиться денежными средствами (грантом), которые находятся на счете организации:

- получить все денежные средства или часть на свой счет или наличными (в зависимости от возможностей организации);

- поручить организации заключить и оплатить за счет гранта договоры на поставку оборудования, выполнение работ и оказание услуг с третьими лицами.

Денежные средства, перечисленные фондом на счет организации, являются денежными средствами получателей гранта. Только получатели гранта в лице руководителя проекта имеют право распоряжаться этими денежными средствами. Для организации это средства во временном распоряжении, которые она имеет право и обязана направлять только на цели, указанные руководителем проекта.

Согласно письмам Минфина России от 25.06.2018 № 02-06-10/43614 , от 25.01.2016 № 02-07-10/2899 , от 19.01.2016 № 02-07-10/1601 средства, поступающие на лицевые счета бюджетных учреждений в форме грантов, учитываются по коду вида деятельности 3 "Средства во временном распоряжении", поскольку не являются доходами учреждения.

Дебет 3 304 01 837 Кредит 3 201 11 610 – перечислены средства с лицевого счета по поручению грантополучателя;

Дебет 3 304 01 837 Кредит 3 201 34 610 – выданы из кассы наличные деньги по поручению грантополучателя.

Учреждение вправе при формировании учетной политики предусмотреть ведение учета поступления и расходования грантов (в т.ч. по видам выплат), предоставленных физическим лицам, в аналитических регистрах учета, чтобы отчитываться перед фондом о потраченных средствах.

Вопрос о начислении страховых взносов на выплаты физлицам за счет гранта разъяснен в письмах Минфина России от 27.11.2018 № 03-15-06/85479, 02.11.2018 № 03-15-05/79163, от 24.07.2018 № 03-15-06/51708 , от 02.03.2018 № 03-15-07/13341 , от 05.04.2017 № 03-15-06/20178 , № 03-15-06/20103 , ФНС России от 24.07.2017 № БС-4-11/14443@. По мнению Минфина России, если организация производит выплаты физлицам, которые состоят с ней в трудовых отношениях или заключили гражданско-правовые договоры на выполнение работ, оказание услуг, суммы выплат (независимо от источника их финансирования, в т.ч. за счет гранта) облагаются страховыми взносами. Исключение составляют выплаты, перечисленные в

Как правило, при начислении заработной платы бухгалтеры используют программное обеспечение известных брендов - «1С», «Парус», «Криста» и т. п. Нередко крупные учреждения используют «самописцы», то есть программное обеспечение, написанное самостоятельно специалистами учреждения. Однако в любом случае используемое ПО требует тщательных настроек с учетом особенностей системы оплаты труда в конкретном учреждении.

Если в учреждении системой оплаты труда предусмотрено начисление и выплата «типовых» окладов, надбавок и т.д., то настроить соответствующее ПО можно один раз при его установке. Далее настройка ПО потребуется только в случае изменения системы оплаты труда или внесения в нее существенных изменений.

«Внеплановая» настройка ПО расчетные подразделения потребуется в том случае, если учреждение или его работники получили грант, в рамках которого предполагаются выплаты его участникам.

Напомним, что грант – это безвозмездная субсидия, которая предоставляется юридическим или физическим лицам (как правило, на конкурсной основе) для выполнения конкретных проектов, на проведение научных или других исследований, опытно-конструкторских работ, на обучение, лечение и другие цели с последующим отчетом об их использовании. Грант выделяется в виде определенной денежной суммы.

Самая известная организация, целью которой является поддержка научно-исследовательских работ по всем направлениям фундаментальной науки, содействие повышению научной квалификации ученых, развитие научных контактов и которая выделяет на это денежные средства, - это Российский фонд фундаментальных исследований (далее - РФФИ). Почти во всех случаях, когда заявку на конкурс РФФИ подают физические лица, в нем указана организация, которая предоставит условия для выполнения проекта. При этом не имеет значения, состоят ли исполнители проекта в трудовых отношениях с организацией или не состоят.

Существует несколько способов реализации грантов РФФИ при получении средств:

- учреждением;

- физическим лицом, являющимся работником учреждения;

- физическим лицом, не являющимся работником учреждения.

Все это необходимо четко понимать бухгалтеру-расчетчику не только для правильного начисления выплат и отражения их в учете, но и для соблюдения требований налогового законодательства. А все эти знания вместе позволят бухгалтеру правильно настроить соответствующее ПО на своем рабочем месте.

Рассмотрим далее нюансы «тонкой» настройки ПО при каждом способе реализации грантов на примере грантов РФФИ.

Настройка № 1. Получатель гранта – учреждение

В таком случае выплаты средств за счет гранта производятся его участникам в рамках трудовых отношений в виде окладов, надбавок, премий, доплат и т.д., поскольку работодателем и заказчиком работ для таких сотрудников является само учреждение.

Начисление заработной платы из средств гранта осуществляется по общей схеме, то есть на основании приказов, суммы выплат включаются в расчет отпускных и пособий по временной нетрудоспособности в том числе за счет средств гранта и т.д.

Финансирование грантов РФФИ ведется по отдельному источнику, как правило, по коду финансового обеспечения (КФО) «5», то есть как целевые средства. В целях контроля использования средств гранта в используемом ПО на каждый грант создается своя отдельная аналитика, чтобы учитывать поступления и затраты денежных средств каждого проекта отдельно. Это важно, так как учреждение даже из одного источника, например РФФИ, может получать средства по нескольким грантам одновременно.

На рисунке 1 приведен пример создания отдельной статьи финансирования для гранта РФФИ в «1С»:

Выполнение работ сотрудниками по гранту осуществляется в пределах рабочего времени. Учет рабочего времени осуществляется с помощью табеля рабочего времени (ф. 0504421).

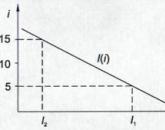

Начисления и выплаты за счет средств гранта могут осуществляться как в течение всего срока его выполнения, так и разово. На рисунке 2 приведен пример разовых начислений надбавок за счет средств гранта РФФИ, полученного самой организацией.

Все отношения с работниками, участвующими в выполнении гранта, выстраиваются в рамках Трудового кодекса РФ, поэтому надбавки за счет грантов должны выплачиваться за фактически отработанное сотрудником время, то есть данные выплаты, как уже отмечалось выше, необходимо учитывать при расчете отпуска, больничных листов и в других случаях.

На практике руководителю гранта часто необходимо отследить все расходы по той или иной статье гранта РФФИ детально, вплоть до начислений и взносов по каждому сотруднику. При этом нужно знать, достигнута ли уже предельная база по страховым взносам по сотруднику, так как он может получать заработную плату и из других источников в учреждении. Взносы с предельных баз помогают уменьшать начисления по страховым взносам, поэтому может возникнуть экономия средств по статье «Заработная плата» конкретного гранта.

На рисунке 3 приведен пример отчета по начислениям и страховым взносам по источнику финансирования РФФИ за выбранный месяц с детализацией по сотрудникам.

С помощью аналогичного отчета по начислениям за любой выбранный период можно контролировать общую сумму начислений и взносов по конкретному гранту, чтобы знать, есть ли какие либо отклонения от заложенной сметы.

Настройка № 2. Получатель гранта – физическое лицо, которое работает в учреждении

Если учреждение является только «площадкой» для реализации целей гранта физическим лицом, получившим грант, то такое учреждение лишь обеспечивает условия для выполнения проекта, производит расчеты, в том числе с участниками гранта, по поручению его руководителя.

Отметим, что в данном случае именно руководитель гранта является заказчиком работ (услуг) учреждения. При этом отношения учреждения и грантополучателя являются гражданско-правовыми, а возникающие в период выполнения гранта вопросы, не урегулированные документами грантодателя(например, РФФИ), оформляются дополнительными договорами.

Обратите внимание! Трудовые отношения между учреждением и получателем гранта в рамках реализации гранта не возникают. Однако, если подобные отношения между участниками гранта, в том числе его руководителем, и учреждением существуют в рамках выполнения должностных обязанностей по основной деятельности, то выполнение работ по гранту осуществляется вне рамок этих отношений и в нерабочее время.

Согласно Трудовому кодексу РФ зарплаты, надбавки, премии, отпускные, командировочные расходы и пособия по временной трудоспособности выплачиваются учреждением как работодателем работнику, находящемуся с ней в трудовых отношениях, оформленных трудовым договором. Трудовых отношений здесь не возникает, поэтому за выполнение работ по гранту не могут выплачиваться зарплаты, надбавки, премии, отпускные, командировочные расходы и пособия по временной нетрудоспособности.

трудоспособности выплачиваются учреждением как работодателем работнику, находящемуся с ней в трудовых отношениях, оформленных трудовым договором. Трудовых отношений здесь не возникает, поэтому за выполнение работ по гранту не могут выплачиваться зарплаты, надбавки, премии, отпускные, командировочные расходы и пособия по временной нетрудоспособности.

В этом случае основанием для выплаты денежных средств за счет гранта является записка или иное письменное распоряжение руководителя гранта. На основании такой записки учреждение издает приказ на выплату денежных средств, который является для бухгалтерии основанием для начислений соответствующих денежных сумм. Выплачиваемые физическим лицам суммы квалифицируются, в частности, РФФИ как компенсация трудовых затрат.

На рисунке 4 представлен пример начислений компенсации трудовых затрат за счет грантов РФФИ сотрудникам, работающим в организации, но выполняющим работы по проекту гранта за рамками трудовых отношений.

Поскольку трудовых отношений не возникает, то табель учета времени не используется, никаких расчетов отпускных и больничных листов за счет средств гранта не делается. Данные функции в ПО для расчета таких компенсаций должны быть отключены.

Начисления за счет средств гранта не зависят от отработанного времени, выплачиваются в полной сумме. Выплаты производятся по статье 290 КОСГУ.

В положении «О порядке выполнения работ по проектам, поддержанным Российским фондом фундаментальных исследований, и использования гранта» написано про начисления страховых взносов и отмечено, что поскольку отношения между учреждением и грантополучателем строятся вне рамок Трудового кодекса РФ, то обязательств по начислению и уплате страховых взносов нет ни у одной из сторон

. Такую позицию РФФИ поддерживает и Минфин в своих письмах и разъяснениях, например от 03.04.2017 № 03-15-06/19483, от 24.08.2017 № 03-15-06/54477, от 21.09.2017 № 03-15-05/61127.

Соответственно, в ПО надо сделать соответствующую настройку, чтобы страховыми взносами не облагать рассматриваемые компенсации трудовых затрат из средств гранта. Как это сделать, указано на рисунке 5.

Обратите внимание!

Так как эти начисления объектом обложения страховыми взносами не признаются, то в отчетности по взносам4-ФСС, в частности в Расчете по страховым взносам, эти суммы не отображаются ни в каком разделе!

Для контроля объема выплат денежных средств за счет гранта можно использовать настраиваемые аналитические отчеты за любой выбранный период. В любой момент по требованию руководителя гранта можно подать ему справку о произведенных начислениях и выплатах как в целом по гранту, так и по каждому его участнику.

Пример отчета по начислениям и взносам по источникам грантов сотрудникам представлен на рисунке 6. Грант, получателем которого является непосредственно учреждение, и грант, получателем которого является определенное физическое лицо, выделены отдельными статьями финансирования.

По отчету видно, что все начисления сделаны верно:

- по статье расходов 211 - есть начисления по взносам (так как это начисления грантов организации);

- по статье расходов 290 - начислений взносов нет (так как эти начисления идут сотрудникам и физическим лицам за рамками трудовых отношений).

Настройка № 3. Получатель гранта не работает в организации

Настройка ПО в данном случае во многом схожа с рассмотренным выше случаем. Это тоже начисления по физическим лицам- получателям гранта, но не состоящим в трудовых отношениях с учреждением.

В рамках ПО в зарплатных решениях - это будет уже регистрация выплат различных доходов вне рамок трудовых отношений. Соответственно, никакие табели учета рабочего времени расчетчиком не используются. Также эти суммы будут учитываться при формированных данных для отражения проводок в бухгалтерском учете.

Согласно письму Минфина России от 27.06.2017 № 03-15-06/40468 вслучае, если выплаты за счет средств гранта производятся грантодателем в пользу грантополучателя - физического лица, которое не состоит в трудовых отношениях и не заключило гражданско-правовых договоров на выполнение работ, оказание услуг с грантодателем, такие выплаты объектом обложения страховыми взносами не признаются

.

При необходимости можно сформировать отчет по незарплатным выплатам различных доходов вне рамок трудовых отношений. Пример отчета представлен на рисунке 8.

По отчету видно, что та сумма, которую мы начислили, ее же и выплачиваем физическим лицам, никаких удержаний в данном случае нет.

НДФЛ не взимать!

Напомним, что суммы грантов не облагаются НДФЛ независимо от того, кем является получатель гранта - физическим или юридическим лицом, согласно п. 6 ст. 217 НК РФ «суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечням таких организаций, утверждаемым Правительством Российской Федерации».

Форма выплат денежных средств по грантам определяется соглашением получателя гранта и учреждением с учетом возможностей конкретного учреждения. Возможными формами являются перечисление на счет в банке, указанный руководителем гранта, выдача наличных в кассе, перечисление в рамках зарплатного проекта (если получатель работает в учреждении). При согласии учреждения выплаты могут быть произведены каждому из исполнителей проекта (выданы или перечислены), но только по поручению руководителя гранта.

В ПО при расчете заработной платы с помощью набора аналитических отчетов можно получать информацию о произведенных начислениях и выплатах за любой выбранный период в различных разрезах. Пример такого отчета по анализу начислений и выплат средств за счет гранта показан на рисунке 9.

Гранты - это денежные средства, передаваемые безвозмездно и безвозвратно гражданами и юридическими лицами, получившими право на предоставление грантов на территории РФ в установленном Правительством РФ порядке, на осуществление конкретных научных, научно-технических программ и проектов, инновационных проектов, проведение конкретных научных исследований на условиях, предусмотренных грантодателями (ст. 2 Федерального закона от 23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике»). Бюджетное учреждение на основании тройственного договора, заключенного между ним, Российским фондом фундаментальных исследований (РФФИ) и грантополучателем, участвует в реализации научных проектов. В статье мы поговорим о действиях, совершаемых учреждением при реализации научных проектов, а также о бухгалтерском учете операций, выполняемых учреждением в рамках данного договора.

Отношения между учреждением, физическим лицом - грантополучателем и РФФИ регулируются договором, заключенным между участниками правоотношений в соответствии с нормами законодательства РФ. Правилами организации и проведения работ по научным проектам, поддержанным Российским фондом фундаментальных исследований, утвержденными Решением бюро Совета Фонда от 29.01.2014 (далее - Правила), установлены действия грантополучателя, учреждения и фонда на этапе реализации проекта (разд. 3 Правил ). Рассмотрим действия грантополучателя и учреждения, представив их в форме таблицы.

| Действия грантополучателя | Действия учреждения |

| Выполнение работ для достижения научных целей, заявленных в проекте, представленном на конкурс | Принятие на счет денежных средств (гранта), предоставленных фондом по результатам конкурса грантополучателю |

| Расходование денежных средств, выделенных фондом, в соответствии с условиями договора | Ведение расчетов в соответствии с поручениями грантополучателя |

| Предоставление в фонд в установленные сроки необходимых отчетов по проекту | Учет расходов по каждому отдельному проекту, реализуемому в учреждении |

| Незамедлительное информирование фонда об обстоятельствах научного и организационного характера, препятствующих продолжению работ по проекту, в том числе в случаях, если это связано с неисполнением обязательств учреждения перед грантополучателем | Обеспечение безопасного ведения работ, в том числе знакомство грантополучателя с действующими в учреждении локальными нормативными актами по технике безопасности, пожарной безопасности и т. д. Проведение соответствующих инструктажей |

| Информирование фонда о результатах проекта, которые имеют признаки патентоспособности или возможности коммерческого использования, а также о результатах, которые могут представлять собой государственную тайну | Ведение учета оборудования, изготовленного и (или) приобретенного за счет гранта, по правилам, существующим в учреждении, по окончании проекта (если работы по проекту не продолжаются или не получили дальнейшей поддержки фонда) оборудование остается на балансе учреждения |

| Опубликование результатов исследований в рецензируемых научных изданиях | Составление и представление в фонд сводного финансового отчета |

| Создание необходимых условий для осуществления фондом контроля расходования гранта | |

| Создание грантополучателю условий для выполнения работ по проекту | |

| Оформление договоров от своего имени на выполнение работ с третьими лицами за счет средств гранта по поручению грантополучателя |

Документальное оформление расчетов

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее - Закон о бухгалтерском учете)). Общие требования к оформлению первичных учетных документов в отношении государственных (муниципальных) учреждений установлены Инструкцией № 157н . Первичные учетные документы принимаются к учету, если они составлены по унифицированным формам, утвержденным Приказом Минфина РФ № 52н , а документы, формы которых не унифицированы, должны содержать обязательные реквизиты, перечень которых содержится в п. 7 Инструкции № 157н , ст. 9 Закона о бухгалтерском учете .С учетом изложенного перечисление денежных средств грантополучателю - физическому лицу на его банковский счет или выдача их из кассы учреждения, так же как и поручения на перечисление, должны быть оформлены первичными учетными документами. Порядок подтверждения расходов, осуществляемых грантополучателем для выполнения работ по научному проекту, на который были предоставлены средства гранта, следует установить локальным актом учреждения в соответствии с положениями договора о предоставлении гранта, заключенного между РФФИ, физическим лицом - получателем гранта и бюджетным учреждением (Письмо Минфина РФ от 23.07.2015 № 02‑07‑10/42612 ).

Грантополучатель поручил учреждению заключить договор с контрагентом на проведение монтажных работ.

Документами, подтверждающим факт расходования денежных средств в этой ситуации будет распоряжение грантополучателя, составленное в письменной форме на заключение договора с организацией, договор на выполнение работ, акт выполненных работ, составленный в произвольной форме, но содержащий все обязательные реквизиты. Внутренними локальными актами учреждения устанавливается, у кого (у учреждения или грантополучателя) хранятся подлинники документов-оснований (договоры, первичные учетные документы), подтверждающие правомерность совершения расходования средств гранта. Распоряжения грантополучателя, составленные в письменной форме, должны храниться у учреждения, поскольку являются документами, подтверждающими выполнение учреждением условий договора, заключенного между ним, РФФИ и грантополучателем.

Грантополучатель поручил учреждению выдать ему денежные средства в размере 5 000 руб. на приобретение материалов, необходимых для проведения исследования.

Поручение на выдачу наличных денежных средств из кассы учреждения на совершение расходования средств в рамках проводимого исследования оформляется в письменной форме и прикладывается к расходно-кассовому ордеру. Документы, подтверждающие приобретение материалов (товарные накладные (ф. Торг-12), кассовые чеки, товарные чеки и др.), если это установлено внутренним локальным актом учреждения, могут:

- прилагаться к авансовому отчету, составленному грантополучателем и храниться в учреждении;

- представляться в бухгалтерию учреждения без оформления авансового отчета, и уже бухгалтер делает на них пометки относительно даты и размера расчетов с грантополучателем по приобретенным материалам;

- оставаться у грантополучателя.

Бухгалтерский учет операций

Последние разъяснения по вопросам отражения в учете операций по поступлению и расходованию средств гранта, выделенных физическому лицу и поступивших на лицевой счет учреждения, приведены в письмах Минфина РФ от 23.07.2015 № 02‑07‑10/42612 , от 24.07.2015 № 02‑07‑10/42728 (далее - Письмо № 02‑07‑10/42612, Письмо № 02‑07‑10/42728). Согласно изложенной в данных письмах информации и нормам инструкций № 174н и 157н средства, поступающие на лицевые счета бюджетных учреждений в форме грантов, отражаются по коду вида деятельности 3 «Средства во временном распоряжении», поскольку не являются средствами учреждения.Корреспонденция счетов по получению и использованию средств грантов следующая:

*Учреждение при формировании своей учетной политики вправе предусмотреть ведение учета поступления и расходования средств грантов (в том числе по видам выплат), предоставленных физическим лицам, в аналитических регистрах учета.

Корреспонденция счетов, приведенная в таблице, в силу норм п. 34 Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденной Приказом Минфина РФ от 25.03.2011 № 33н, в отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) не отражается (Письмо № 02‑07‑10/42728).

С учетом характера средств (грантополучателями являются физические лица) их использование по своей экономической сущности не является расходами учреждения (Письмо № 02‑07‑10/42728). В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, операции, приводящие к уменьшению (увеличению) денежных средств и не относящиеся к расходам (доходам) учреждений, в том числе поступление (выбытие) денежных средств во временное распоряжение в бухгалтерском учете и отчетности бюджетного учреждения, отражаются с применением статьи 510 «Поступление на счета бюджетов» (610 «Выбытие со счетов бюджетов») КОСГУ. Компенсация затрат учреждения на выполнение научного проекта, предусмотренного договором о предоставлении гранта, в случаях, определенных условиями договора, отражается по статье 130 «Доходы от оказания платных услуг (работ)» КОСГУ.

Учреждение заключило тройственный договор на участие в реализации научного проекта, по которому грантополучателем является работник учреждения. На лицевой счет учреждения поступил грант в размере 1 000 000 руб. Грантополучатель представил поручение о выдаче ему денежных средств в размере 10 000 руб. на закупку химических реагентов, необходимых для проведения исследования. По правилам, установленным в учреждении, документы, подтверждающие расходы грантополучателя, остаются у него и в бухгалтерию не представляются.

В бухгалтерском учете операции по получению гранта и списанию денежных средств отражаются следующим образом:

Учреждению предоставлено право компенсировать свои расходы на создание условий выполнения проекта в размере, согласованном с грантополучатем, но не превышающем 20% от суммы гранта (п. 3.7 Правил).

По условиям договора, заключенного между РФФИ, грантополучателем и учреждением, последнему выплачивается вознаграждение в размере 20% от суммы гранта - 200 000 руб.

В бухгалтерском учете операции по получению вознаграждения за участие в реализации научного проекта отражаются следующим образом:

Налог на доходы физических лиц

В соответствии с п. 6 ст. 217 НК РФ освобождаются от обложения НДФЛ суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечням таких организаций, утверждаемым Правительством РФ.Таким образом, доходы физических лиц - грантополучателей в виде гранта (его части), предоставленного на проведение научных исследований в соответствии с договором, заключенным с фондом, включенным в перечень Правительства РФ, освобождаются от обложения НДФЛ на основании п. 6 ст. 217 НК РФ (Письмо Минфина РФ от 30.03.2015 № 03‑04‑06/17268). В Перечень российских организаций, утвержденный Постановлением Правительства РФ от 15.07.2009 № 602, включен Российский фон фундаментальных исследований, в связи с чем гранты, из этого фонда, не подлежат обложению НДФЛ.

Страховые взносы

Статьей 7 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее - Федеральный закон № 212-ФЗ) установлено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг. Суммы, не подлежащие обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам поименованы в ст. 9 данного закона. Выплаты, производимые физическим лицам за счет средств грантов, в названной статье не указаны. Таким образом, доходы выплачиваемые грантополучателю за счет средств гранта, подлежат обложению страховыми взносами.В завершение статьи сформулируем следующие выводы:

- Отношения между учреждением, физическим лицом - грантополучателем и РФФИ регулируются договором, заключенным в соответствии с нормами законодательства РФ, Правилами организации и проведения работ по научным проектам, поддержанным Российским фондом фундаментальных исследований, утвержденными Решением бюро Совета Фонда от 29.01.2014.

- Средства, поступающие на лицевые счета бюджетных учреждений в форме грантов, отражаются по коду вида деятельности 3 «Средства во временном распоряжении» и не являются средствами учреждения.

- Расходование средств гранта производится по поручению грантополучателя и отражается с применением статьи 510 «Поступление на счета бюджетов» (610 «Выбытие со счетов бюджетов») КОСГУ.

- Порядок подтверждения расходов, осуществляемых грантополучателем для выполнения работ по научному проекту, на который были предоставлены средства гранта, устанавливается локальным актом учреждения в соответствии с положениями договора о предоставлении гранта, заключенного между РФФИ, физическим лицом - получателем гранта и бюджетным учреждением.

- Доходы грантополучателей, начисленные им за счет средств гранта, выделенных РФФИ, не подлежат обложению НДФЛ.

- Доходы грантополучателей, начисленные им за счет средств гранта, выделенных РФФИ, подлежат обложению страховыми взносами.

Приказ Минфина РФ от 30.03.2015 № 52н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и Методических указаний по их применению».

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Организации могут получать денежные средства на такие цели, как развитие научно-исследовательской деятельности, культуры, спорта, образования, сохранение памятников архитектуры, поддержка различных технических и творческих проектов. Они называются грантами и отражаются в бухгалтерском учете по определенным правилам. В статье расскажем про учет грантов, дадим разъяснения по отчетности.

Гранты: что это такое, на что расходуются

Под грантами принято понимать средства в денежной и неденежной формах, которые выделяются физическими, отечественными и иностранными юридическими лицами в определенном законодательством порядке на проведение исследований либо выполнение конкретных программ. Гранты, как правило, выделяются на конкурсной основе. Порядок их получения и выдачи установлен нормативно-законодательными актами.

Средства, полученные в виде грантов, можно расходовать по направлениям статьи сметы, которую составляет заявитель при подаче заявки. При составлении этого документа рассчитывается и обосновывается величина расходов, необходимых для осуществления проекта, с соблюдением условий и ограничений, установленных законодательными актами в этой области.

В случае получения нескольких грантов смета разрабатывается по каждому отдельно.

Составление сметы и документальное оформление

Каждая заявка потенциального грантополучателя должна быть обоснована. Это означает, что все расходы в рамках того или иного проекта (материальные, на оплату труда, на амортизацию оборудования, на платежи в бюджет и т.д.) нужно просчитать.

При составлении сметы следует учесть, что по различным причинам, например, при отсутствии лицензии на какой-то вид деятельности не всегда организация – получатель гранта может выполнить все своими силами. В таком случае в смету нужно включить расходы на оплату услуг сторонних предприятий.

Все операции в хозяйственной жизни юридического лица требуют обязательного оформления документами. Получение гранта не является исключением. Для отражения поступления и расходования средств, полученных в качестве гранта, грантополучатель может применять как унифицированные формы документов, так и разработанные предприятием самостоятельно при условии утверждения и закрепления их в учетной политике.

Порядок документального оформления операций по движению средств по гранту устанавливается локальными нормативными актами грантополучателя.

Учет грантов в организации: проводки

Бухгалтерский учет в рублях

Для отражения получения и расходования грантов используется счет 86:

| Корреспонденция счетов | Содержание хозяйственной операции | |

| Дебет | Кредит | |

| 76 | 86 | Отражена задолженность по гранту |

| 51 | 76 | Получен грант |

| 86 | 98 | Использованы коммерческим предприятием гранты и включены в состав доходов будущих периодов |

| 20, 25, 26 | 02, 05 | Начисление износа основных фондов и нематериальных активов |

| 98 | 91/1 | Полученные гранты отнесены в состав расходов будущих периодов |

Аналитический учет по счету 86 организуют по поступлениям и направлениям расходования средств. Читайте также статью: → “ ». Если получено несколько грантов, то аналитический учет должен быть построен по каждому в отдельности.

Пример 1. Предприятию выделен грант на восстановление производства в сумме 1000000 рублей. Эти средства пойдут на покрытие таких расходов, как:

- оплата труда рабочих, включая ЕСН и страховые взносы – 500500 рублей;

- материальные затраты – 499500 рублей, включая НДС 76195 рублей.

Движение средств в рамках полученного гранта можно отразить следующим образом:

- Дт 76 Кт 86 = 1000000 – на сумму гранта, предстоящего к получению;

- Дт 51 Кт 76 = 1000000 – получены денежные средства по гранту;

- Дт 60 Кт 51 = 499500 – перечислено поставщику за материалы, предусмотренные сметой;

- Дт 10 Кт 60 = 423305 – оприходованы материалы;

- Дт 19 Кт 60 = 76195 – НДС по ТМЦ;

- Дт 20 Кт 10 = 423305 – использованы материалы на ремонт в рамках сметы по гранту;

- Дт 20 Кт 70, 69 = 500500 – начислена зарплата, ЕСН, страховые взносы сотрудникам за работы, предусмотренные сметой;

- Дт 86 Кт 19 = 76195 = списание НДС по материалам по гранту;

- Дт 98 Кт 91/1 = 923805 – стоимость работ отнесена в прочие доходы.

В валюте иностранного государства

Пример 2. Юридическим лицом получены средства в качестве гранта из бюджета в размере 5000 долларов. Все поступления в рамках этого договора были потрачены в отчетном периоде. Курс доллара на день получения денег на счет в банке, установленный ЦБ, составил 60 рублей за доллар, а на последний день месяца – 61 рубль.

Бухгалтер сделал следующие записи:

- Дт52 Кт76 = 5000*60 = 300000 – получены деньги в качестве гранта;

- Дт76 Кт86 = 300000 – отражены средства как целевое финансирование;

- Дт52 Кт91/1 = 5000 (61*5000 – 60*5000) – положительная курсовая разница включена в финансовые результаты;

- Дт91/1 Кт86 = 5000 (5000*(61-60)) – переоценены средства целевого финансирования.

Отрицательная курсовая разница отражается:

- Дт91 Кт52;

- Дт86 Кт91.

Изменение курса рубля в ту или иную сторону не влечет за собой образование остатков по счету 91. Когда гранты поступают не в качестве технической помощи и не из бюджета, то курсовая разница отражается на счете 52 и 91. При этом при снижении курса рубля по отношению к валюте другого государства образуется положительный остаток по счету 91. У получателя гранда образуется положительная курсовая разница, которая учитывается как внереализационный доход.

Пример 3. Организацией получен грант от иностранного фонда в сумме 5000 долларов. Все средства в рамках этого соглашения были израсходованы в отчетном периоде. Курс доллара ЦБ РФ на день поступления средств в банк составил 60 рублей за доллар, на последний день месяца 61 рубль.

- Дт52 Кт76 = 300000 – поступление гранта на банковский счет;

- Дт76 Кт86 = 300000 – гран учтен как целевое финансирование;

- Дт52 Кт91 = 5000 – на сумму положительной курсовой разницы;

- Дт91 Кт99 = 5000 – списание остатка прочих доходов и расходов;

- Дт99 Кт68 = 1200 – начисление налога на прибыль по этой операции;

- Дт68 Кт51 = 1200 – перечислен налог на прибыль в бюджет.

Налоговые обязательства по грантам

Порядок расчета налога на прибыль

Средства, поступившие как гранты, не облагаются налогом на прибыль при условии выполнения следующих пунктов:

- они получены безвозмездно и их не нужно возвращать;

- лицо, выдавшее грант, указано в специальном перечне, утвержденном Правительством РФ;

- назначение финансирования – программы в области искусства, образования, здравоохранения, экологии;

- средства израсходованы в том направлении, на которое они были выданы.

Если не соблюдено хотя бы одно из этих условий, по полученному гранту необходимо начислить налог на прибыль. Юридические лица, являющиеся получателем грантов, должны обеспечить ведение раздельного учета доходов и расходов по каждому целевому проекту . Если это требование не соблюдается, то налог рассчитывается по всей сумме гранта с момента его поступления.

Расчет НДС, ЕСН, НДФЛ

- Поскольку гранты не подлежат обложению НДС, то входной налог по этим операциям не предъявляют к зачету. Суммы его относят на целевое финансирование.

- ЕСН по зарплате работников, занятых исполнением программы, под которую получен грант, начисляется. Если такие работы выполнялись по договорам гражданско-правового характера, то не начисляются взносы в фонд социального страхования.

- При получении физическим лицом гранта на цели развития науки, культуры, НДФЛ по этим суммам не удерживается. В конце года грантодатель, перечисливший средства физическому лицу, представляет в налоговые службы отчет по подоходному налогу ф.2-НДФЛ. Читайте также статью: → “ ».

Отчетность по грантам на предприятии

Грантодатель имеет право требовать отчет о расходе средств, выделенных им, и соответствия его смете. Причем такие отчеты он может требовать не только по завершении целевой программы, но и на различных ее этапах.

Как таковой формы отчета законодательством не установлено. Поэтому он составляется в свободной форме, согласованной между сторонами. Все расходы можно подтвердить данными о движении по счету 86 и копиями первичных документов, подтверждающих произведенные затраты (акты выполненных работ, чеки, счета-фактуры, ведомости начисления зарплаты и т.д.).

Данные о полученных грантах предоставляется в налоговые службы в декларации по налогу на прибыль.

Ответы на актуальные вопросы про гранты

Вопрос №1. По завершении программы у получателя средств по ней остались неиспользованные деньги. По второму гранту финансирования не хватило. Как отразить в учете перерасход и экономию средств? Какие налоговые обязательства возникают в таком случае?

Если у получателя грантов остались неиспользованные средства, и организация, которая их перечислила, не требует их возврата, то их нужно отнести к внереализационным доходам и включить в налогооблагаемую базу по налогу на прибыль. Это объясняется тем, что впоследствии остаток средств будет израсходован не на те цели, которые указаны в соглашении и смете.

Если же по каким-либо причинам произошел перерасход денег по гранту, а организация, перечислившая его, отказывается компенсировать недостающую сумму, разницу включают в состав внереализационных расходов. Но важно учесть, что на недостающую сумму нельзя уменьшать налогооблагаемую базу по налогу на прибыль.

Вопрос №2. По каким налоговым платежам у получателя грантов возникают обязательства?

Средства, полученные налогоплательщиком – физическим лицом в качестве грантов, не подлежат обложению подоходным налогам. Такое освобождение возникает, когда организация–грантодатель указана в специальном перечне, а полученные средства потрачены по назначению.

Получатель целевых средств не обязан начислять налог на прибыль, если соблюдены требования, установленные ст. 251 НК РФ. Обязательства по ЕСН сохраняются. Также удерживается НДФЛ по заработной плате сотрудников, работающих по целевому проекту.

Вопрос №3. ИП, применяющий УСН, получил целевые средства на развитие бизнеса. Может ли он не учитывать полученный грант на такие цели для начисления налога на прибыль?

Если доход, полученный предпринимателем на развитие дела, попадает под определение гранта, то обязанности по обложению его налогом на прибыль не возникает. Законодательство устанавливает цели, на которые выдается грант, в соответствии с чем средства на развитие собственного бизнеса нельзя классифицировать как грант. Поэтому полученные средства определяются внереализационным доходом и облагаются налогом на прибыль.

Вопрос №4. Организации предоставлен грант на развитие науки. Нужно ли удерживать подоходный налог по вознаграждению, выплачиваемому физическим лицам в рамках этого проекта?

Если вознаграждение выплачивается лицам, которые непосредственно заняты научной деятельностью, НДФЛ удерживать не нужно. Доходы, по которым не возникает необходимости удержания НДФЛ, перечислены в ст. 217 НК. Если же средствами, полученными на финансирование этого проекта, производится оплата труда административных или технических работников, то эти суммы облагаются подоходным налогом в общем порядке.

Вопрос №5. В каком порядке учитываются и списываются средства, переданные как грант, у организации –грантодателя?

У юридического лица – грантодателя переданные средства учитываются как безвозмездная передача. Списание их на расходы можно производить по мере предоставления получателем целевых средств отчета об их расходе. Но учетной политикой предприятия может быть закреплено списание грантов на расходы непосредственно в момент их передачи, что также допускается законодательством.

Научный коллектив автономного учреждения (Университета) выиграл грант Российского фонда фундаментальных исследований (далее - РФФИ). Между РФФИ, грантополучателем (физическим лицом – работником Руководителем группы) и Организацией (Университетом) заключен трехсторонний договор. По условиям договора грант перечисляется на счет Университета, открытого в Федеральном Казначействе, с которого по поручению грантополучателя осуществляются выплаты денежных средств в соответствии с перечнем допустимых расходов по грантам РФФИ (в том числе выплаты компенсации трудозатрат грантополучателя, оборудование, содержание). Согласно указанному договору между Университетом и грантополучателем трудовых отношений в связи с выполнением проекта, финансируемого за счет гранта, не возникает. По какой статье КОСГУ и КВР производить выплату компенсации трудозатрат получателя гранта? На приобретение оборудования? На содержание (электроэнергия, газ, вода)?

Ответ

По трехстороннему соглашению с РНФ учреждение является посредником.

Для учреждения грант – это средства во временном распоряжении.

Перечисление учреждением средств гранта по поручению владельца денежных средств (грантополучателя) на цели, предусмотренные проектом, для исполнения которого получен грант, в том числе компенсации трудозатрат грантополучателя, оборудование, содержание, отражайте по статье КОСГУ 610 «Выбытие со счетов бюджетов».

При этом учреждение при формировании своей учетной политики вправе предусмотреть ведение учета поступления и расходования средств грантов в аналитических регистрах учета.

Об этом сказано в письмах Минфина России от 1 июля 2016 № 02-06-10/38856, от 25 января 2016 № 02-07-10/2899.

Обоснование

Как бюджетному (автономному) учреждению отразить в бухучете поступление грантов в форме субсидий

Гранты отражайте по статье КОСГУ 180 «Прочие доходы» (раздел V указаний, утв. приказом Минфина от 01.07.2013 № 65н, письмо Минфина от 30.08.2013 № 02-13-09/35843).

Гранты от других организаций учитывайте как поступления от платной деятельности по КФО 2 . Если учреждению перечислен грант, который выиграли сотрудники, отразите его по КФО 3 «Средства во временном распоряжении». Например, это гранты РФФИ (письмо Минфина от 16.10.2015 № 02-07-10/59926).*

Учреждение может выиграть грант в конкурсе, который проводят органы власти. В таком случае грант могут довести как целевую субсидию – по соглашению. Тогда учет ведите по КФО 5 «Субсидии на иные цели» в порядке, аналогичном порядку для целевых субсидий.

Нужно ли начислить обязательные страховые взносы на выплату сотруднику средств из гранта РФФИ. Грант выиграл сотрудник. Между сотрудником, учреждением и РФФИ заключен трехсторонний договор

Да, нужно с части гранта, которую выплачиваете сотруднику как компенсацию его трудозатрат (средства на личное потребление).

В рассматриваемой ситуации между Российским фондом фундаментальных исследований (РФФИ), грантополучателем и учреждением, в котором грантополучатель работает, заключено трехстороннее соглашение. Такое соглашение – это гражданско-правовой договор (ст. 420 ГК).

По договору сотрудник получает грант от РФФИ и проводит исследования по научному проекту. А учреждение содействует реализации этого проекта и по поручению сотрудника проводит расходы за счет средств гранта. Использовать деньги гранта можно только по Перечню расходов, который предусмотрен в договоре.

В перечень допускаемых расходов включают затраты на:

личное потребление получателя гранта – вознаграждение за труд и компенсация расходов. Например, на питание во время экспедиций и полевых исследований;

поездки за пределы населенного пункта, в котором живет грантополучатель;

пересылку почтовых отправлений;

сопутствующие работы и услуги (услуги переводчика, редакционно-издательские услуги, опытно-технологические работы и др.);

покупку приборов, оборудования, медикаментов, расходных материалов и др.

Также обычно в Перечень добавляют условие, что в состав расходов гранта могут быть включены все предусмотренные законодательством налоги и обязательные платежи.

Страховые взносы начисляют на вознаграждения, которые учреждение выплачивает сотрудникам в рамках трудовых отношений и гражданско-правовых договоров (подп. 1 п. 1 ст. 420 НК). Закрытый перечень выплат, которые не облагают страховыми взносами, приведен в статье 422 Налогового кодекса. Выплата денег на личное потребление сотруднику-грантополучателю из гранта в этом перечне не приведена. Значит, на нее нужно начислить страховые взносы. Причем эта обязанность лежит на учреждении, которое выплачивает деньги.

Такие разъяснения приведены в письмах Минфина от 05.04.2017 № 03-15-06/20178, № 03-15-06/20103, от 03.04.2017 № 03-15-06/19483.

Взносы на страхование от несчастных случаев на вознаграждение за счет гранта начислите, так как грантополучатель – сотрудник учреждения, с которым заключен трудовой договор (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 Закона от 24.07.1998 № 125-ФЗ).

Совет: если готовы судиться, не уплачивайте страховые взносы с суммы вознаграждения сотруднику за счет гранта. Некоторые суды признают, что в данном случае объект обложения взносами не возникает.

Страховые взносы начисляют на вознаграждения, которые учреждение платит сотрудникам по трудовым и гражданско-правовым договорам. В базу включают только те суммы, которые начислил сам плательщик взносов. Исключение – выплаты из статьи 422 Налогового кодекса. Это установлено в пункте 1 статьи 420, пункте 1 статьи 421 Налогового кодекса.

По трехстороннему соглашению с сотрудником и РФФИ учреждение – посредник.

Трудовые отношения между учреждением и грантополучателем в связи с выполнением проекта по соглашению не возникают. Для учреждения грант – это средства во временном распоряжении. Зарплату или вознаграждениесотруднику за работы по проекту учреждение не начисляет, а выдает деньги по требованию грантополучателя (письма Минфина от 01.07.2016 № 02-06-10/38856, от 25.01.2016 № 02-07-10/2899). То, что между грантополучателем и учреждением заключен трудовой договор, не означает, что все выплаты в пользу сотрудника являются оплатой его труда. Поэтому платить страховые взносы с сумм, которые выплачиваете сотрудникам из средств гранта, не надо.

К такому выводу приходят и судьи (см., например, определение Верховного суда от 18.08.2016 № 306-КГ16-10328, постановления Арбитражного суда Северо-Западного округа от 09.02.2017 № Ф07-41/2017, Семнадцатого арбитражного апелляционного суда от 27.10.2016 № 17АП-14081/2016). Решения приняты по Закону № 212-ФЗ, который утратил силу. В 2017 году администрирование страховых взносов перешло к налоговым инспекциям. Несмотря на это, объект обложения и база, с которой начисляют страховые взносы, не изменились. Поэтому есть вероятность, что судьи будут принимать аналогичные решения.

Обратите внимание: если у учреждения нет трудовых или гражданско-правовых отношений с грантополучателем, платить страховые взносы и взносы от несчастных случаев и профзаболеваний не нужно. На это указал Минфин в письме от 05.04.2017 № 03-15-06/20178, № 03-15-06/20103.

Бухучет 1

Деньги гранта не являются имуществом учреждения, их учитывают как средства во временном распоряжении. Поэтому в бухучете проводки по начислению страховых взносов на выплаты за счет гранта делать не нужно.

Специалисты Минфина предложили вести учет страховых взносов с грантов на забалансовых счетах. Для этого введите дополнительный забалансовый счет, например, 40СВ «Страховые взносы, начисленные на гранты». Этот вариант учета и новый забалансовый счет закрепите в учетной политике.

Об этом сказано в письмах Минфина от 07.08.2016 № 02-07-10/48337, от 01.07.2016 № 02-06-10/38856, от 25.01.2016 № 02-07-10/2899.*

В учете автономных учреждений:

В бухучете поступление средств гранта во временное распоряжение и страховые взносы отразите проводками:

| № | Содержание операции | Дебет счета | Кредит счета |

| 1. | Поступил грант от РФФИ | 3.201.11.000 <3> одновременно увеличение забалансового счета 17 <4> (код аналитики 510, КОСГУ 510) |

3.304.01.000 |

| 2. | Страховые взносы перечислены в бюджет (с суммы средств на личное потребление грантополучателя)* | 3.304.01.000 | 3.201.11.000 <3> одновременно увеличение забалансового счета 18 <4> (код аналитики 610, КОСГУ 610) |

|

<3> Счет 201.21 применяйте, если учреждение обслуживается в банке. <4> Применять или нет забалансовые счета, когда поступают средства во временное распоряжение, учреждение решает самостоятельно. |

|||

Такой порядок приведен в пунктах 163, 164 Инструкции № 183н, пунктах 365, 367 Инструкции к Единому плану счетов № 157н.

Из письма Минфина России от 25.01.2016 № 02-07-10/2899

[О порядке отражения в учете грантов Российского фонда фундаментальных исследований, предоставленных физическим лицам по трехсторонним соглашениям]

«Департамент бюджетной методологии Министерства финансов Российской Федерации (далее - Департамент) рассмотрел по компетенции письмо по вопросу порядка отражения в учете грантов Российского фонда фундаментальных исследований (далее - РФФИ), предоставленных физическим лицам по трехсторонним соглашениям, и сообщает.

В случаях, если в соответствии с договорами о выделении грантов, заключаемыми грантодателями, в том числе РФФИ, с грантополучателями - физическими лицами, средства грантов по соглашению между грантополучателем и учреждением зачисляются на лицевой счет учреждения, указанные средства следует отражать как средства во временном распоряжении, в связи с тем, что средства грантов, полученных физическими лицами, средствами учреждения не являются.*

Отражение в учете операции по поступлению денежных средств во временное распоряжение бюджетного учреждения отражаются по кредиту счета 330401730 "Увеличение кредиторской задолженности по средствам, полученным во временное распоряжение" и дебету счета 320111510 "Поступления денежных средств учреждения на лицевые счета в органе казначейства".

Осуществление перечислений (выплат из кассы) учреждением средств гранта по поручению владельца денежных средств (грантополучателя) на цели, предусмотренные проектом, для исполнения которого получен грант, отражается по дебету счета 330401830 "Уменьшение кредиторской задолженности по средствам, полученным во временное распоряжение" и кредиту счетов 320111610 "Выбытия денежных средств учреждения с лицевых счетов в органе казначейства", 320134610 "Выбытия средств из кассы учреждения". При этом учреждение при формировании своей учетной политики вправе предусмотреть ведение учета поступления и расходования средств грантов (в том числе по видам выплат), предоставленных физическим лицам, в аналитических регистрах учета.*

Указанные операции в силу положений пункта 34 Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденной приказом Министерства финансов Российской Федерации от 25.03.2011 № 33н, в Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф.0503737) не отражаются.

В соответствии с положениями раздела V "Классификация операций сектора государственного управления" Указаний о порядке применения бюджетной классификации Российской Федерации, утвержденных приказом Минфина России от 01.07.2013 № 65н (далее - Указания 65н), классификация операций сектора государственного управления (Приложение 4 к Указаниям) является группировкой операций, осуществляемых в секторе государственного управления, в зависимости от их экономического содержания.

Принимая во внимание характер средств (грантополучателями - являются физические лица), по своей экономической сущности вышеуказанные выплаты не являются расходами учреждения.

В соответствии с положениями раздела V Указаний 65н операции, приводящие к уменьшению (увеличению) денежных средств и не относящиеся к расходам (доходам) учреждений, в том числе поступление (выбытие) денежных средств во временное распоряжение в бухгалтерском учете и отчетности автономного или бюджетного учреждения, отражаются с применением статьи 510 "Поступление на счета бюджетов" (610 "Выбытие со счетов бюджетов") классификации операций сектора государственного управления. Направление средств на компенсацию затрат учреждения на выполнение научного проекта, в случаях, предусмотренных условиями договора о предоставлении гранта, отражаются по статье 130 "Доходы от оказания платных услуг (работ)".*

Вопросы начисления страховых взносов в государственные внебюджетные фонды, а также особенности порядка исчисления средней заработной платы (среднего заработка) для всех случаев определения ее размера, предусмотренных Трудовым кодексом Российской Федерации, относится к компетенции Министерства труда и социальной защиты Российской Федерации.»

Письмо Минфина России от 16.10.2015 № 02-07-10/59926

[Бюджетный учет: порядок отражения в учете грантов Российского фонда фундаментальных исследований, предоставленных физическим лицам]

«Департамент бюджетной методологии Министерства финансов Российской Федерации (далее - Департамент) рассмотрел письмо по вопросу порядка отражения в учете грантов Российского фонда фундаментальных исследований (далее - РФФИ), предоставленных физическим лицам, и сообщает.

В силу положений постановления Правительства Российской Федерации от 30 июня 2004 года № 329 "О Министерстве финансов Российской Федерации" в Министерстве финансов Российской Федерации не рассматриваются по существу обращения по оценке конкретных хозяйственных ситуаций.

Вместе с тем Департамент считает необходимым сообщить следующее.

В случаях если в соответствии с договорами о выделении грантов, заключаемыми РФФИ с грантополучателями - физическими лицами, средства грантов по соглашению между грантополучателем и учреждением зачисляются на лицевой счет учреждения, указанные средства следует отражать как средства во временном распоряжении, в связи с тем, что средства грантов, полученных физическими лицами, средствами учреждения не являются.

Отражение в учете операции по поступлению денежных средств во временное распоряжение бюджетного учреждения отражается по кредиту счета 330401730 "Увеличение кредиторской задолженности по средствам, полученным во временное распоряжение" и дебету счетов 320111510 "Поступления денежных средств учреждения на лицевые счета в органе казначейства".

Осуществление перечислений (выплат из кассы) учреждением средств гранта по поручению владельца денежных средств (грантополучателя) на цели, предусмотренные проектом, для исполнения которого получен грант, отражается по дебету счета 330401830 "Уменьшение кредиторской задолженности по средствам, полученным во временное распоряжение" и кредиту счетов 320111610 "Выбытия денежных средств учреждения с лицевых счетов в органе казначейства", 320134610 "Выбытия средств из кассы учреждения". При этом учреждение при формировании своей учетной политики вправе предусмотреть ведение учета поступления и расходования средств грантов (в том числе по видам выплат), предоставленных физическим лицам, в аналитических регистрах учета.

Указанные операции в силу положений пункта 34 Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденной приказом Министерства финансов Российской Федерации от 25.03.2011 № 33н, в Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф.0503737) не отражаются.

В соответствии с положениями раздела V "Классификация операций сектора государственного управления" Указаний о порядке применения бюджетной классификации Российской Федерации, утвержденных приказом Минфина России от 01.07.2013 № 65н (далее - Указания № 65н), классификация операций сектора государственного управления (Приложение 4 к Указаниям) является группировкой операций, осуществляемых в секторе государственного управления, в зависимости от их экономического содержания.

Принимая во внимание характер средств (грантополучателями являются физические лица), по своей экономической сущности вышеуказанные выплаты не являются расходами учреждения.

В соответствии с положениями раздела V Указаний № 65н операции, приводящие к уменьшению (увеличению) денежных средств и не относящиеся к расходам (доходам) учреждений, в том числе поступление (выбытие) денежных средств во временное распоряжение в бухгалтерском учете и отчетности автономного или бюджетного учреждения, отражаются с применением статьи 510 "Поступление на счета бюджетов" (610 "Выбытие со счетов бюджетов") классификации операций сектора государственного управления. Направление средств на компенсацию затрат учреждения на выполнение научного проекта в случаях, предусмотренных условиями договора о предоставлении гранта, отражается по статье 130 "Доходы от оказания платных услуг (работ)".*

Вопрос начисления страховых взносов в государственные внебюджетные фонды относится к компетенции Министерства труда и социальной защиты Российской Федерации.»

Покупка оборудования за счет гранта

На счет учреждения поступил грант от Российского фонда фундаментальных исследований (РФФИ), грантополучателем является сотрудник. Как отразить в бухучете приобретение оборудования за счет гранта?

Ответ. Грант учтите как средства во временном распоряжении. Покупку оборудования за счет гранта по поручению грантополучателя в бухучете отразите проводкой:

* Одновременно отражено увеличение забалансового счета 18 (код 610).*

Дополнительно по теме

Затраты на покупку оборудования в этой ситуации не будут расходами учреждения. Операции, которые приводят к уменьшению средств и не относятся к расходам учреждения, в том числе выбытие денежных средств во временное распоряжение, в бухгалтерском учете отражаются с применением статьи 610 «Выбытие со счетов бюджетов».

В Отчете об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) данные операции не отражают.*

Чиновники рассказали, как отражать в учете гранты от фондов

Если фонд выделил грант физическому лицу, а деньги по соглашению зачислили на лицевой счет учреждения, их следует отразить как средства во временном распоряжении по коду вида финансового обеспечения (КФО) 3. Это связано с тем, что средства гранта не являются доходами учреждения.

Бухгалтер должен сделать в учете следующие записи:

* Одновременно отражено увеличение забалансового счета 17 КФО 3/ 00 00 00000 00000 510 / 510 (КОСГУ).

** Одновременно отражено увеличение забалансового счета 18 КФО 3 / 00 00 00000 00000 610 / 610 (КОСГУ).

Учреждение при формировании своей учетной политики может предусмотреть, что учет средств по грантам ведут в аналитических регистрах учета по поступлениям и выбытиям (в том числе по видам выплат).

Популярное

- Основные этапы создания смк на предприятии

- Объекты PR в библиотеке Основные направления и технологии pr деятельности библиотеки

- Об организации деятельности фельдшера, осуществляющей медицинское обеспечение обучающихся в общеобразовательном учреждении

- Организация трудовой деятельности в рамках гранта Расчет ндс, есн, ндфл

- Какую пользу она приносит?

- Кукрыниксы - мой новый мир текст песни Наконец то ко мне пришла душа

- Значение татуировки чайка

- Анализ эффективности использования основных средств

- Анализ состояния, движения и эффективности использования основных средств организации

- Презентация к уроку "появление неравенства и знати"